Nỗ lực duy trì lãi suất thấp

Trong khi FED được kỳ vọng sẽ giảm lãi suất thêm 2 lần nữa trong năm nay, thì rủi ro từ vàng vẫn đe dọa lớn đến tỷ giá, thanh khoản, lẫn nỗ lực giữ mặt bằng lãi suất thấp trong những tháng cuối năm nay.

|

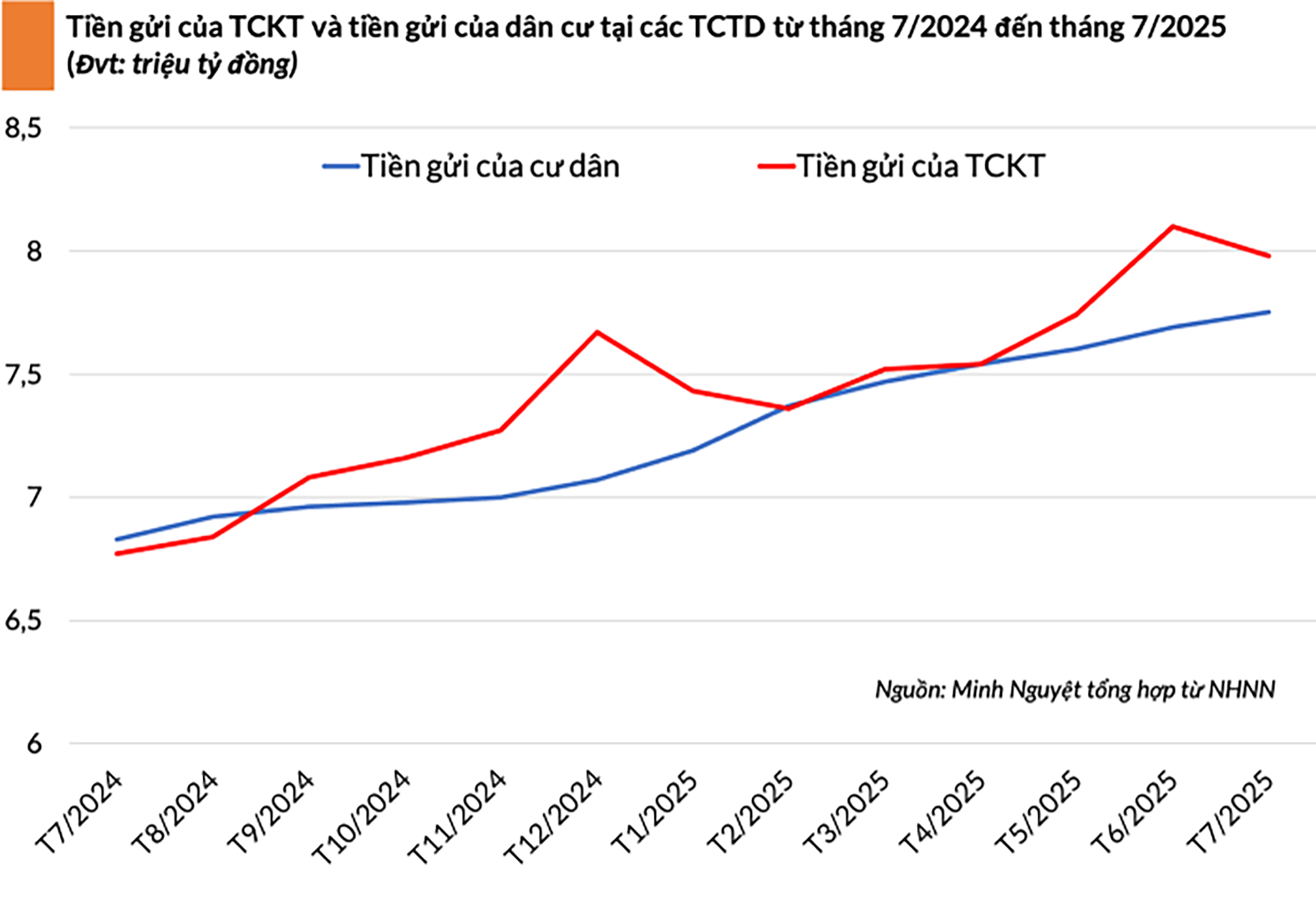

| Theo số liệu của NHNN, đến cuối tháng 7, tiền gửi của cả khách hàng cá nhân và tổ chức kinh tế tại các TCTD đạt gần 15,73 triệu tỷ đồng, giảm 0,44% so với tháng liền trước. |

Nhiều biến động khách quan

NHNN đã trải qua một quý III duy trì các chính sách điều hành linh hoạt nhằm cân đối cung cầu vốn. Lãi suất liên ngân hàng ổn định quanh mức 4% trong tháng 9 và các nhịp bơm, hút ròng trên thị trường mở giúp cải thiện thanh khoản hệ thống. Tuy nhiên, đến ngày 20/10, thị trường có thêm nhiều yếu tố biến động mới. NHNN đã phải có 2 đợt bán ngoại tệ theo kỳ hạn, có hủy ngang, can thiệp nhằm đáp ứng nhu cầu thị trường và giữ chênh lệch lãi suất trong mục tiêu.

Dữ liệu của VDSC ghi nhận trong 6 tháng 2025 cho thấy, dự trữ ngoại hối của Việt Nam tiếp tục giảm khoảng 1,5 tỷ USD trong điều kiện thâm hụt thương mại của khối trong nước tăng nhẹ, giải ngân FDI và kiều hối ổn định. Với quyết định thực hiện can thiệp kỹ thuật, ước tính ngoại tệ theo kỳ hạn bán cho các ngân hàng thương mại (NHTM) với quy mô khoảng 2,8 tỷ USD.

“Với dự trữ ngoại hối mỏng, nhu cầu ngoại tệ được dồn sang năm sau phần nào giúp trì hoãn áp lực tỷ giá trong ngắn hạn. Ngoài ra, các chính sách mới về thị trường vàng (Nghị định 232/2025) và tài sản mã hoá (Nghị quyết 05/2025) được kỳ vọng cũng giúp giảm bớt áp lực tỷ giá trong các tháng còn lại của năm 2025 thông qua việc kiểm soát dòng ngoại tệ không chính thống chảy vào các tài sản này”, chuyên gia VDSC nhận định.

Song, các tính toán và dự báo có lẽ chưa lường trước đầy đủ “bước nhảy” của giá vàng trong bối cảnh biến động thuế quan còn rủi ro, tập trung ở 2 nền kinh tế đứng đầu thế giới. Đây là ẩn số với vàng, giá trị đồng bạc xanh và cả chính sách của các NHTW nói chung trong những tháng còn lại của năm 2025. Bởi lẽ chỉ một quyết định về thuế quan leo thang hay hạ nhiệt, đều sẽ có tác động đến các phần còn lại của thế giới.

Xu hướng lãi suất phân hóa

Trong bối cảnh như vậy, áp lực ngày càng lớn hơn với NHNN khi phải đáp ứng đa mục tiêu. Phó Thống đốc NHNN Phạm Thanh Hà thừa nhận đang có nhiều yếu tố rủi ro tiềm ẩn trên thị trường tài chính, tiền tệ thế giới, tạo áp lực lên điều hành chính sách tiền tệ, tỷ giá, lãi suất trong nước cũng như việc thực hiện mục tiêu hỗ trợ tăng trưởng kinh tế năm 2025.

|

| Sự điều chỉnh lãi suất của 1 số ngân (như VPB trong tháng 9), hay một số nhà băng điều chỉnh hoặc cộng thêm lãi suất sau đó như GP Bank, BacA Bank, Standard Chartered Việt Nam, Vietcombank, MBBank, SeABank, Woori Bank (Việt Nam), Vikki Bank… sẽ không làm thay đổi quá lớn đến trung bình lãi suất các kỳ hạn. (Ảnh minh họa) |

Trong khi đó, theo TS Cấn Văn Lực, chuyên gia kinh tế trưởng BIDV, cùng với rủi ro lạm phát, tỷ giá, dư địa chính sách tiền tệ của NHNN hiện rất eo hẹp. Ông cho rằng sẽ không có đợt hạ lãi suất chính sách nào từ nay đến cuối năm 2025. Tương tự, các định chế UOB Singapore, Maybank Group… đều nhận định Việt Nam sẽ không hạ lãi suất chính sách, cho đến khi xuất hiện điều kiện khác.

Về phía tổ chức tín dụng (TCTD), khi VND trở thành một trong số ít những đồng tiền bị mất giá so với USD trong năm 2025 (hơn 3% từ đầu năm đến nay), việc phải đảm bảo thanh khoản để tiếp tục mở rộng tín dụng, đồng thời cân đối nguồn vốn, có thể ngược với ý chí giữ chi phí thấp nhằm giữ nguyên lãi suất cho vay, vốn đã được điều chỉnh xuống nhiều lần. Nhưng thực tế vẫn cho thấy nhiều tín hiệu lạc quan.

Đến cuối tháng 7, theo NHNN, tiền gửi cả khách hàng cá nhân và tổ chức kinh tế tại các TCTD đạt 15,725 triệu tỷ đồng, giảm 0,44% so với tháng liền trước. Trong đó, đáng chú ý xu hướng phân hóa trong quyết định gửi tiền khá rõ: Khối dân cư tiếp tục gửi tiền đạt 7,748 triệu tỷ đồng tính đến cuối tháng 7, mức kỷ lục cao nhất trong 5 năm. Khối tổ chức kinh tế gửi tiền đạt 7,976 triệu tỷ đồng, giảm 1,6% so với cuối tháng trước, tiếp tục đà tăng trưởng âm trong 5 tháng liên tiếp. Có thể thấy, thay vì lựa chọn tài sản trú ẩn diễn ra trên khắp toàn cầu, thì người dân vẫn đang đặt niềm tin vào kênh gửi tiền ngân hàng Việt Nam. Mặt khác, thay vì tiếp tục giữ tiền chờ cơ hội như trước, khu vực tổ chức kinh tế tiếp tục dịch chuyển dòng tiền vào tăng tốc đầu tư sản xuất kinh doanh.

Trong bức tranh toàn cảnh, lại cũng xuất hiện những khu vực mà tiền gửi tăng vượt tăng trưởng tín dụng. Đơn cử như tại tỉnh Đồng Nai, ông Nguyễn Đức Lệnh – Phó Giám đốc NHNN Khu vực 2 cho biết tổng huy động vốn của các NHTM trên địa bàn đến cuối tháng 9/2025 đạt 465,1 nghìn tỷ đồng, tăng 11,4% so với cuối năm 2024 (tăng cao hơn so với tăng trưởng tín dụng 9,2%).

“Đây là điều kiện thuận lợi để ngành ngân hàng trên địa bàn tỉnh thực hiện nhiệm vụ địa phương của NHNN giao về chính sách tiền tệ tín dụng, về huy động vốn và cho vay vốn, về hỗ trợ doanh nghiệp”, ông Lệnh nói.

Vì vậy, mặc dù lãi suất thực sự vẫn sẽ phải chịu sức ép cao, từ 3 nguyên nhân như chính Thống đốc NHNN phân tích, gồm lãi suất cho vay đã có xu hướng giảm sâu thời gian qua; lãi suất của FED vẫn ở mức cao và thị trường tài chính toàn cầu khó đoán; nhu cầu vốn tín dụng cho sản xuất, kinh doanh, tiêu dùng dự kiến gia tăng..., nhưng để giữ mặt bằng lãi suất cho vay thấp, phép thử của NHNN lúc này vẫn là điều tiết cung cầu vốn sao cho vừa đảm bảo thanh khoản, vừa kiểm soát lạm phát. Sự điều chỉnh lãi suất của 1 số ngân hàng sẽ không làm thay đổi quá lớn đến trung bình lãi suất các kỳ hạn. Song, các NHTM sẽ phải chủ động dự phòng các kịch bản để tránh thanh khoản thu hẹp hơn so với giai đoạn trước, với áp lực sẽ diễn ra trong những tháng cuối quý và lãi suất có thể duy trì ở mức trên 4,5%/năm ở các kỳ hạn, đồng thời chịu ảnh hưởng bởi yếu tố mùa vụ với cầu vốn lớn.

Nguồn: Nỗ lực duy trì lãi suất thấp

Tin liên quan

Cùng chuyên mục

Bộ Tài chính yêu cầu đẩy mạnh thanh toán không tiền mặt

Tài chính 11/03/2026 09:00

Lãi suất cho vay mua nhà tăng vọt, cơ hội cho ai?

Kinh tế - Tài chính 10/03/2026 15:43

Ổn định tỷ giá trước sức ép mới

Tài chính 10/03/2026 07:00

Ưu tiên ổn định thị trường tiền tệ

Tài chính 09/03/2026 09:10

Giá vàng tuần qua: "Rung lắc" mạnh, vàng nhẫn giảm tới 2 triệu/lượng

Kinh tế - Tài chính 08/03/2026 22:20

Tin tức ngân hàng nổi bật tuần qua: BIDV hướng tới 60% ứng dụng lõi vận hành bằng AI

Tài chính 08/03/2026 08:38

Các tin khác

Cấp bách phát triển thị trường vốn, san sẻ gánh nặng cho ngân hàng

Tài chính 08/03/2026 07:00

Chính sách tiền tệ trước “vòng xoáy” biến động toàn cầu

Tài chính 07/03/2026 17:00

Vốn ngoại và vị thế mới của chứng khoán Việt Nam: Chờ cú xoay chiều lịch sử

Kinh tế - Tài chính 07/03/2026 15:51

Định hướng chính sách tiền tệ và tài khóa ra sao trong bối cảnh mới?

Tài chính 07/03/2026 07:00

Tín dụng tăng tích cực, kỳ vọng sẽ nới lỏng hơn trong quý 2

Tài chính 06/03/2026 07:00

Tín dụng tăng nóng, ngân hàng đối mặt bài toán “bộ đệm vốn”

Tài chính 05/03/2026 17:00

Những ngộ nhận phổ biến của người Việt về đầu tư

Kinh tế - Tài chính 05/03/2026 13:00

Tỷ giá liên ngân hàng bật tăng mạnh, NHNN bơm ròng gần 35.000 tỷ đồng

Tài chính 04/03/2026 15:00

Dòng vốn tháo chạy khỏi thị trường tiền điện tử

Tài chính 04/03/2026 11:00

Điều gì tạo nền tảng cho lợi nhuận ngân hàng năm 2026?

Tài chính 03/03/2026 15:00

Chuỗi biến động đe dọa kinh tế châu Á

Kinh tế - Tài chính 03/03/2026 10:50

‘Quả bom’ trái phiếu vẫn chưa nổ hết trong hệ thống ngân hàng

Tài chính 02/03/2026 17:00

Nợ xấu ngành ngân hàng cải thiện, rủi ro lớn nhất lại đang gia tăng

Tài chính 02/03/2026 15:00

Khả năng tiếp cận nguồn vốn của doanh nghiệp trong 2026

Tài chính 02/03/2026 07:00

Những ngân hàng nào rót tỷ USD vào bất động sản?

Kinh tế - Tài chính 01/03/2026 14:10

Quy định mới: Từ 1/3, cấm dùng biệt danh khi mở tài khoản thanh toán

Kinh tế - Tài chính 01/03/2026 11:50

Lãi suất tăng nhanh, người vay mua nhà làm gì để tránh "bẫy nợ"?

Kinh tế - Tài chính 28/02/2026 17:13

Tỷ giá USD/VND sẽ ổn định hơn trong 2026

Tài chính 28/02/2026 07:00

Nỗ lực gỡ thẻ vàng thủy sản và khai thác nghề cá có trách nhiệm tại các vùng biển.

Video 11/02/2025 16:16

WORLDBANK DỰ BÁO KINH TẾ VIỆT NAM NĂM 2024 VÀ NĂM 2025 | NHỊP ĐẬP THỊ TRƯỜNG #62

Video 24/05/2024 15:33

Tọa đàm “Xúc tiến thương mại: Khơi thông đầu ra cho sản phẩm OCOP”

Video 20/11/2023 17:25

Trao yêu thương cho em

Video 10/10/2022 14:03

Kon Tum giải cứu nạn nhân bị lừa bán sang Campuchia

Video 10/10/2022 13:58

![[Tổng Hợp] 6 Quy Định Mới Về Đất Đai, Nhà Ở Có Hiệu Lực Tháng 8/2024](https://vninfor.vn/stores/video_data/2024/082024/26/22/TYng_HYp_6_Quy_YYnh_MYi_VY_YYt_Yai_Nha_Y_Co_HiYu_LYc_Thang_8-2024_-_LuatVietnam_21.jpg)