Nợ xấu hình thành ròng tăng mạnh, tập trung cao ở một số ngân hàng

Một trong những cơ sở để xây dựng nội dung tại Dự thảo, là khoảng trống pháp lý do Nghị quyết 42 hết hiệu lực. Cùng với đó, Ngân hàng Nhà nước cho biết trong bối cảnh thách thức và cơ hội đan xen của giai đoạn vừa qua, biến động vĩ mô và những khó khăn chung khách quan, khiến nợ xấu hiện đang có xu hướng tăng. Việc hoàn thiện khung pháp lý theo đó sẽ là cơ sở để các tổ chức tín dụng có điều kiện xử lý nợ xấu.

|

| Nợ xấu hình thành ròng tăng mạnh so với quý trước, tập trung cao ở 1 số ngân hàng. (Ảnh minh họa: ITN) |

Nợ xấu hình thành ròng tăng mạnh, từ đâu?

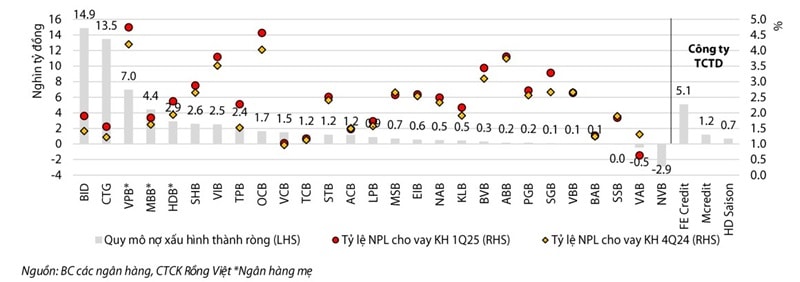

Nhìn lại nợ xấu của hệ thống ngân hàng quý 1/2025, Chứng khoán Rồng Việt (VDSC) ghi nhận từ báo cáo tài chính của 27 ngân hàng niêm yết, nợ xấu nội bảng từ các khoản cho vay khách hàng tăng hơn 37 nghìn tỷ đồng, sau khi đã giảm hơn 25 nghìn tỷ đồng vào quý trước đó, tương ứng mức tăng 16% QoQ. Qua đó, quy mô nợ xấu nội bảng cuối quý 1/2025 tăng lên mức hơn 265 nghìn tỷ đồng, tương ứng với tỷ lệ nợ xấu tại là 2,16%, so với tỷ lệ 1,92% cuối năm 2024.

Trước đó, Hiệp hội Ngân hàng cho biết nợ xấu nội bảng toàn hệ thống tăng từ 778 nghìn tỷ đồng cuối năm 2024 (~4,98% tổng dư nợ tín dụng nền kinh tế) lên 833 nghìn tỷ đồng cuối tháng 2/2025, tương ứng 5,29% (~5,29% tổng dư nợ tín dụng nền kinh tế). Mức tăng nợ xấu trong 2 tháng đầu năm là 55 nghìn tỷ đồng.

Bên cạnh đó, ước tính từ thông báo của NHNN, nợ xấu tại các TCTD yếu kém (MBV, GPBank, VCBNeo, Vikki Bank, SCB) ước tính khoảng 537 nghìn tỷ đồng, chiếm 65% nợ xấu nội bảng của hệ thống và tập trung chủ yếu tại ngân hàng SCB. Cũng theo báo cáo của NHNN, 5 TCTD yếu kém là MBV, GPBank, VCBNeo, DongA Bank, SCB có tỷ lệ nợ xấu lần lượt là 7,18%; 15,87%; 43,76%; 46,1%; 98,50%. Nợ xấu của các TCTD (không bao gồm các TCTD yếu kém) ước đạt 295 nghìn tỷ đồng.

Đáng chú ý theo các nhà phân tích, các ngân hàng niêm yết đã xử lý rủi ro tín dụng (xóa nợ xấu nội bảng) khoảng 27 nghìn tỷ đồng trong quý 1/2025 (quý 4/2024: 36 nghìn tỷ đồng). Như vậy, nợ xấu hình thành ròng (mức tăng trước khi xử lý rủi ro) trong quý 1/2025 là 64,5 nghìn tỷ đồng, xấp xỉ 0,53% quy mô cho vay khách hàng và tăng mạnh so với mức gần 11 nghìn tỷ đồng vào quý trước. Trong đó, nợ xấu hình thành ròng tính tiêng cho nhóm ngân hàng (không bao gồm công ty tài chính) là 57,5 nghìn tỷ đồng và có mức độ tập trung cao, với 4 ngân hàng là BID, CTG, VPB, MBB.

Cụ thể hơn, diễn biến nợ xấu của BID và CTG chịu ảnh hưởng từ các khoản cho vay các doanh nghiệp vật liệu xây dựng, vốn đã được cơ cấu lại trước đó. Trong khi nợ xấu phát sinh mới tại các các NHTMCP đến từ các khoản vay mua BĐS của nhóm khách hàng cá nhân tại các dự án chậm bàn giao do vướng mắc về pháp lý, VDSC nhìn nhận.

Một chuyên gia cho rằng sở dĩ nợ xấu hình thành ròng tăng, một phần cũng đến từ nguyên nhân tăng trưởng tín dụng trong quý 1/2025 đã tăng khá mạnh, trái ngược hoàn toàn tình trạng âm tăng trưởng của 2 tháng đầu năm 2024 và thậm chí giải ngân vốn chỉ được thúc đẩy nhúc nhích "trên mặt đất" từ nửa cuối tháng 3 năm trước. "Cho vay giải ngân mới tăng mạnh thì khả năng nợ xấu hình thành ròng tăng cũng là tất yếu, đặc biệt khi việc thúc đẩy cho vay bất động sản tiêu dùng vẫn trên nền thị trường chưa hoàn toàn phục hồi mạnh mẽ", ông này lý giải.

Theo VDSC, áp lực trích lập dự phòng của nhóm NHTMCP cao với bộ đệm nợ xấu thấp nhiều năm. Chi phí trích lập dự phòng rủi ro tín dụng cụ thể là gần 29 nghìn tỷ đồng, chỉ chiếm 45% nợ xấu hình thành ròng. Do đó, tỷ lệ bao phủ nợ xấu (LLR) cuối quý 1/2025 của ngành giảm xuống 92% từ mức 110% của quý trước. Tỷ lệ LLR của nhóm NHTM nhà nước duy trì trên mức 100%, đạt 132% (quý 4/2024: 167%), trong khi tỷ lệ LLR của nhóm NHTMCP tiếp tục bị bào mòn xuống mức 56% (quý 4/2024: 62%).

Tình trạng chịu áp lực trích lập dự phòng cao trong khi bộ đệm nợ thấp tiếp tục kéo dài khi trong những quý qua, nhiều ngân hàng đã giảm trích lập dự phòng bao rủi ro nhằm bù đắp cho hao mòn lợi nhuận với NIM co hẹp; cùng với đó là các Thông tư cho phép cơ cấu lại nợ hết hiệu lực.

"Tỷ lệ bao phủ nợ xấu thấp của nhóm NHTMCP khiến áp lực trích lập dự phòng sẽ tăng trở lại để trích lập thêm cho các khoản nợ xấu nội bảng (trong đó tỷ trọng nợ nhóm 3 và 4 còn cao) để kiểm soát tỷ lệ NPL và cho các khoản nợ xấu mới phát sinh", VDSC nhận định.

|

| Quy mô hình thành nợ xấu ròng của các ngân hàng trong quý 1/2025. |

Lãi, phí dự thu tăng mạnh trở lại

Ghi nhận từ VDSC, cũng trong quý 1/2025, lãi, phí dự thu của các ngân hàng niêm yết tăng mạnh trở lại, tăng 20% QoQ lên hơn 163 nghìn tỷ đồng. Tốc độ tăng của lãi dự thu so với thời điểm đầu năm đang cao hơn nhiều so với tốc độ tăng của tài sản sinh lãi trong quý 1/2025 (2,7%).

Theo các nhà phân tích, việc lãi, phí dự thu tăng nhanh hơn tài sản sinh lãi có thể đến từ các nguyên nhân sau: tăng lãi suất cho vay, thu hồi được lãi phải thu ngoại bảng từ các khoản nợ quá hạn nội bảng và sự thay đổi về cơ cấu thời gian trả nợ của các khoản vay mới (giãn thời kỳ trả nợ gốc và lãi, hoặc kéo dài thời gian trả nợ).

Trong bối cảnh lãi suất cho vay quý 1/2025 đã giảm bình quân 25bps so với quý trước, và lãi phải thu ngoại bảng cho các khoản nợ chưa xử lý rủi ro tiếp tục tăng, thì việc tăng về lãi phải thu đến từ thay đổi về cơ cấu thời gian trả nợ do dồn tích lãi trong khoảng thời gian dài hơn. "Chúng tôi cũng lưu ý rằng việc Thông tư 02/06 liên quan đến cơ cấu lại khoản vay hết hạn không dẫn đến sự gia tăng của khoản mục lãi phải thu do phần lãi của các khoản nợ được cơ cấu lại thời hạn trả nợ vốn được theo dõi ngoại bảng", VDSC nhận định.

Mặc dù vậy, tỷ lệ lãi dự thu tính trên tổng tài sản sinh lãi cũng mới chỉ tăng lại lên mức 1,0% từ mức 0,8% trong quý trước nhưng không quá cao như trong giai đoạn Covid 2020-2021 (1,3%) hay giai đoạn 2015-2019 (1,8%) do các quy định về quản lý thanh khoản cũng đã được siết chặt hơn. Điểm đáng lưu ý khác nữa là diễn biến tăng mạnh của lãi dự thu cũng thường diễn ra trong quý đầu năm, khi đã giảm mạnh trong quý cuối năm trước – khoảng thời gian này các ngân hàng thường đẩy nhanh tăng trưởng tín dụng, và có thể trích lập dự phòng và xử lý rủi ro đối với một số khoản nợ đủ tiêu chuẩn nhưng được đánh giá có tiềm ẩn rủi ro nợ xấu. Do đó, quy mô lãi, phí dự thu tăng mạnh trong quý 1/2025 có thể chưa đáng lo ngại.

Nợ xấu nhiều khả năng tiếp tục tăng trong quý 2/2025

Nợ xấu sẽ tiếp tục tăng trong quý tới khi xét đến diễn biến tăng ròng mạnh của nợ nhóm 2, ước tính tương đương với quy mô nợ xấu đã hình thành ròng trong quý 1/2025, và nợ xấu tiềm ẩn vẫn còn lớn, chuyên viên phân tích của VDSC nhận định.

Cụ thể, nợ nhóm 2 tăng nhẹ 7 nghìn tỷ đồng trong quý 1/2025, chấm dứt xu hướng giảm trong 3 quý trước đó. Các nhà phân tích đặt giả định phần lớn nợ xấu phát sinh trong quý 1/2025 bắt nguồn từ việc chuyển nhóm từ nợ nhóm 2, quy mô nợ nhóm 2 phát sinh thêm trong kỳ ước tính cũng có thể ở mức cao hơn 70 nghìn tỷ đồng, tương đương 0,6% quy mô nợ nhóm 1 cuối năm trước. Theo đó, nhận định rằng với diễn biến này, rủi ro nợ xấu tiếp tục tăng mạnh trong quý tiếp theo là khá cao, nếu như các khoản nợ nhóm 2 này không được xử lý kịp thời. Nợ xấu tiềm ẩn cao khoảng 193 nghìn tỷ đồng (gồm nợ VAMC, nợ tiềm ẩn rủi ro, và nợ cơ cấu lại theo Thông tư 02) cùng dư nợ của các khách hàng có khả năng bị ảnh hưởng bởi chính sách thuế quan đối ứng cũng sẽ khiến cho xu hướng tăng của nợ xấu chưa thể sớm dừng lại.

Tuy nhiên, lưu ý là quy mô tăng của nợ xấu sẽ có sự phân hóa. Điều này là do phần lớn nợ xấu phát sinh của BID và CTG trong quý 1/2025 đến từ các khoản nợ đã cơ cấu lại của một khách hàng doanh nghiệp kinh doanh trong lĩnh vực vật liệu xây dựng và, theo CTG, các khoản nợ này đã vượt qua thời gian thử thách và đủ điều kiện trở về nhóm nợ đủ tiêu chuẩn (nợ nhóm 1) trong tháng 4/2025. Do đó, hai ngân hàng quốc doanh này có thể ghi nhận hoàn nhập dự phòng từ các khoản nợ này trong quý 2/2025.

Trong khi đó, nhóm NHTMCP tiếp tục phải đối mặt với nợ xấu từ mảng bán lẻ liên quan tới các khoản vay mua BĐS dự án của các nhà phát triển gặp khó khăn trong quý 2/2025 trước khi các vấn đề về pháp lý được giải quết, kỳ vọng trong nửa cuối năm nay.

Với tình trạng nợ xấu vẫn có xu hướng tăng, cộng với áp lực nợ trái phiếu đến hạn trả cao, tập trung ở khu vực doanh nghiệp bất động sản, mới đây, ông Nguyễn Phước Hưng - Phó Chủ tịch thường trực Hiệp hội Doanh nghiệp TP Hồ Chí Minh đã nêu kiến nghị Ngân hàng Nhà nước tiếp tục chính sách cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ theo tinh thần của Thông tư 02/2023/TT-NHNN.

Theo TS. Nguyễn Quốc Hùng - Phó Chủ tịch kiêm Tổng Thư ký Hiệp hội Ngân hàng Việt Nam, với khoảng trống pháp lý Nghị quyết 42 để lại, tốc độ xử lý nợ xấu đang có dấu hiệu chậm lại rõ rệt. Trong bối cảnh như vậy, ông kỳ vọng việc sửa đổi, bổ sung Luật Các tổ chức tín dụng năm 2024 sẽ mang lại tác động tích cực, tạo cơ sở pháp lý cho việc xử lý nợ xấu.

Nguồn: Nợ xấu hình thành ròng tăng mạnh, tập trung cao ở một số ngân hàng

Tin liên quan

Điều chỉnh lịch các hoạt động Bế mạc Năm Du lịch quốc gia – Huế 2025 16/12/2025 15:28

Trà Phổ Nhĩ: Bí mật giảm cân đến từ phương Đông 16/12/2025 15:23

Sau "cơn sốt" 2025, bạc có còn hấp dẫn trong năm 2026? 16/12/2025 15:16

Cùng chuyên mục

NHNN chính thức cung cấp 32 dịch vụ công trực tuyến toàn trình

Tài chính 16/12/2025 13:00

Xu hướng lãi suất của các nền kinh tế - Chi phí vốn có còn rẻ?

Tài chính 16/12/2025 07:00

23 ngân hàng sẵn sàng rót 500.000 tỷ đồng cho điện, hạ tầng và công nghệ

Tài chính 15/12/2025 15:00

Lực đẩy tăng trưởng tín dụng

Tài chính 15/12/2025 09:00

Dành 500 nghìn tỷ đồng cho vay ưu đãi hạ tầng điện, giao thông, công nghệ chiến lược

Tài chính 14/12/2025 15:00

Tin tức ngân hàng nổi bật tuần qua: VietinBank tăng ưu đãi huy động, hút dòng tiền tiết kiệm cuối năm

Tài chính 14/12/2025 06:00

Các tin khác

Kỳ vọng NHNN từng bước bãi bỏ hạn mức tín dụng toàn hệ thống

Tài chính 13/12/2025 11:00

Tín dụng chọn lọc

Tài chính 12/12/2025 11:00

NHNN sẽ giữ nguyên lãi suất điều hành nếu lạm phát trong mục tiêu

Tài chính 12/12/2025 07:00

Chênh lệch tỷ giá tự do và chính thức tiếp tục thu hẹp

Kinh tế - Tài chính 10/12/2025 17:00

Ngân hàng Nhà nước hút ròng 1.676 tỷ đồng khi lãi suất liên ngân hàng nhích lên

Tài chính 10/12/2025 15:00

Cơ quan thuế các địa phương tích cực hỗ trợ hộ kinh doanh chuyển đổi thuế

Tài chính 09/12/2025 11:00

“Bệ phóng” cho BIDV

Tài chính 08/12/2025 09:00

Tin tức ngân hàng nổi bật tuần qua: Agribank tung chương trình tiết kiệm dự thưởng

Tài chính 07/12/2025 05:00

Mùa mua sắm cuối năm, ba cái bẫy chi tiêu khiến bạn "thủng ví"

Kinh tế - Tài chính 06/12/2025 17:32

Lãi suất thấp kéo dài, ngân hàng đối mặt bài toán biên lãi ròng (NIM) trong năm 2026

Tài chính 06/12/2025 15:00

Áp lực thanh khoản và bài toán tín dụng trước ngưỡng cửa 2026

Tài chính 06/12/2025 13:00

The Banker vinh danh SHB là Ngân hàng của năm 2025

Tài chính 05/12/2025 13:00

SHB dẫn đầu ngành ngân hàng VN trong bảng xếp hạng 100 nơi làm việc xuất sắc nhất Đông Nam Á

Tài chính 04/12/2025 15:00

Lãi suất liên ngân hàng tăng mạnh, NHNN bơm ròng hỗ trợ thanh khoản

Tài chính 04/12/2025 11:00

Tín dụng bùng nổ, huy động hụt hơi và thách thức thanh khoản toàn hệ thống

Tài chính 04/12/2025 09:00

Tỷ giá tiếp tục kỳ vọng ổn định, hỗ trợ giữ mặt bằng lãi suất

Tài chính 03/12/2025 08:00

Nhiều ngân hàng thu phí tài khoản không đủ số dư

Tài chính 02/12/2025 15:52

Dịp cuối năm, ngân hàng dồn dập xử lý nợ xấu để làm đẹp báo cáo

Kinh tế - Tài chính 01/12/2025 15:05

Nỗ lực gỡ thẻ vàng thủy sản và khai thác nghề cá có trách nhiệm tại các vùng biển.

Video 11/02/2025 16:16

WORLDBANK DỰ BÁO KINH TẾ VIỆT NAM NĂM 2024 VÀ NĂM 2025 | NHỊP ĐẬP THỊ TRƯỜNG #62

Video 24/05/2024 15:33

Tọa đàm “Xúc tiến thương mại: Khơi thông đầu ra cho sản phẩm OCOP”

Video 20/11/2023 17:25

Trao yêu thương cho em

Video 10/10/2022 14:03

Kon Tum giải cứu nạn nhân bị lừa bán sang Campuchia

Video 10/10/2022 13:58

![[Tổng Hợp] 6 Quy Định Mới Về Đất Đai, Nhà Ở Có Hiệu Lực Tháng 8/2024](https://vninfor.vn/stores/video_data/2024/082024/26/22/TYng_HYp_6_Quy_YYnh_MYi_VY_YYt_Yai_Nha_Y_Co_HiYu_LYc_Thang_8-2024_-_LuatVietnam_21.jpg)