Cơ hội đầu tư theo mục tiêu tăng trưởng tín dụng 2026

Theo ông Nguyễn Thế Minh, Giám đốc Phòng Nghiên cứu & Phân tích (Khối KHCN), Chứng khoán Yuanta Việt Nam, tại định hướng trong tăng trưởng tín dụng 2026 của Ngân hàng Nhà nước (NHNN), các điểm nhấn quan trọng tập trung vào công thức tính hạn mức và các quy định kiểm soát chặt chẽ.

|

| Tăng trưởng tín dụng đi cùng kiểm soát rủi ro năm 2026. Ảnh minh họa |

Cụ thể, một là, dư nợ tín dụng tối đa đến ngày 31/12/2026 được xác định bằng dư nợ tín dụng ngày 31/12/2025 cộng với kết quả của {(Điểm xếp hạng năm 2024 x 2,6%) nhân với (Dư nợ tín dụng ngày 31/12/2025 trừ đi Dư nợ tín dụng vượt chỉ tiêu tăng trưởng tín dụng NHNN thông báo năm 2025 nếu có)} trừ đi các khoản bán dư nợ tín dụng thực hiện bán trong năm 2026 và chưa thu tiền đến thời điểm tính dư nợ tín dụng (nếu có).

Hai là, tổ chức tín dụng kiểm soát tăng trưởng tín dụng (bao gồm cả yếu tố điều chỉnh tỷ giá) không vượt quá mức dư nợ tín dụng được nêu trong suốt cả năm 2026.

Ba là, tổ chức tín dụng kiểm soát tốc độ tăng trưởng tín dụng trong 3 tháng đầu năm 2026 không vượt quá 25% chỉ tiêu cả năm do NHNN thông báo nêu trên, đảm bảo việc tăng trưởng tín dụng phù hợp với khả năng cân đối vốn và tình hình thanh khoản của tổ chức tín dụng.

Bốn là, trong năm 2026, tổ chức tín dụng kiểm soát tốc độ tăng trưởng tín dụng đối với lĩnh vực bất động sản so với cuối năm 2025 không vượt quá tốc độ tăng trưởng tín dụng chung so với cuối năm 2025 của chính tổ chức tín dụng.

"Thách thức lớn cho tăng trưởng tín dụng với mục tiêu 10% GDP. Kết thúc năm 2025, tăng trưởng GDP và tăng trưởng tín dụng đạt lần lượt 8,02% và 19,01%, tỷ lệ tăng trưởng tín dụng/GDP đạt 2,37 lần, cao hơn mức tỷ lệ trung bình giai đoạn 2010-2025 là 1,64 lần. Như vậy, để đạt mục tiêu tăng trưởng GDP trên 10% trong năm 2026 thì mức tăng trưởng tín dụng trung bình cần đạt 26,33% và mức thấp nhất là 16,44%", ông Minh cho biết.

Dẫn theo NHNN đã điều chỉnh hệ số điều tiết từ 3,5% trong năm 2025 xuống còn 2,6% trong năm 2026 cho thấy NHNN muốn ưu tiên kiểm soát rủi ro khi tăng trưởng tín dụng đã tăng trưởng mạnh trên 19% trong năm 2025, chuyên gia cho rằng như vậy, mục tiêu tăng trưởng tín dụng 15% của NHNN buộc Chính phủ cần đẩy mạnh các động lực tăng trưởng khác, đặc biệt phát huy vai trò của chính sách ài khóa mạnh hơn trong năm 2026, nhất là vai trò của thị trường vốn.

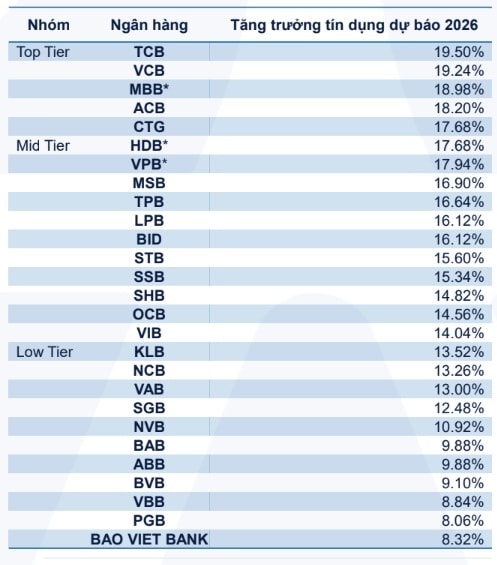

Theo mục tiêu tăng trưởng tín dụng của NHNN trong năm 2026 là 15%, hệ số điều chỉnh là 2,6% và sử dụng theo mức CAMEL 2024 do Yuanta tính toán, chuyên gia dự báo mức tăng trưởng tín dụng toàn hệ thống là 15,21%.

Đồng thời, dự báo TCB, VCB, MBB, ACB, CTG, HDB, VPB có mức tăng trưởng tín dụng trên 17%. Trong đó, MBB, HDB, VPB là những ngân hàng vẫn nằm trong nhóm ưu tiên chính sách do nằm trong nhóm nhận chuyển giao đặc biệt. Các ngân hàng nhóm dưới (Low Tier) với room tăng trưởng dưới 14% sẽ gặp khó khăn kép: bộ đệm vốn mỏng và rủi ro nợ xấu gia tăng.

"Lịch sử điều hành tiền tệ tại Việt Nam cho thấy, các hạn mức tín dụng đầu năm thường mang tính định hướng thận trọng. Khi các biến số vĩ mô như lạm phát, tỷ giá ổn định và mục tiêu tăng trưởng GDP cần được hỗ trợ, NHNN thường có xu hướng nới lỏng hạn mức vào nửa cuối năm", ông Nguyễn Thế Minh nói.

Với dự báo này, ông cho rằng nhóm hưởng lợi từ dòng chảy tín dụng: Bán lẻ, Tiêu dùng và Đầu tư công - bởi khi "cửa vào" BĐS bị hẹp lại, các ngân hàng như VPB, TCB, VIB sẽ buộc phải đẩy mạnh cho vay tiêu dùng sử dụng hết hạn mức 14-19% của mình. Theo đó, các cổ phiếu hưởng lợi sẽ gồm MWG, PNJ, FRT, MSN. Nguyên do ;à dòng vốn tín dụng tiêu dùng dồi dào sẽ kích cầu mua sắm, trực tiếp thúc đẩy doanh thu cho các nhà bán lẻ này.

|

| Dự báo chi tiết tăng trưởng tín dụng các ngân hàng. (Nguồn: YSVN) |

Với các ngân hàng quốc doanh (VCB, CTG, BID) nắm giữ lượng room tín dụng lớn nhất (tổng cộng hàng trăm nghìn tỷ đồng tăng thêm), dòng vốn sẽ chảy mạnh vào các dự án hạ tầng trọng điểm (Sân bay Long Thành, Cao tốc Bắc - Nam). Cổ phiếu hưởng lợi: VCG, HHV, CTD, HPG.

Đối với nhóm bất động sản (BĐS), theo ông Minh, cú sốc hiện tại đã phản ứng thái quá chính sách tín dụng năm 2026, với trọng tâm là Công văn 11686, không phải là sự điều chỉnh thu hẹp cho thị trường bất động sản như những lo ngại ban đầu. Việc giảm hệ số nhân từ 3,5% xuống 2,6% và áp trần tốc độ tăng trưởng BĐS là những bước đi kỹ thuật cần thiết để đưa thị trường trở về trạng thái cân bằng sau một năm 2025 bùng nổ.

"Cú sốc thị trường hiện tại là phản ứng thái quá. Dòng vốn tuyệt đối vào BĐS năm 2026 vẫn duy trì ở mức cao (chúng tôi ước tính là 749 nghìn tỷ VND), đảm bảo đủ thanh khoản cho các hoạt động cơ bản", ông Minh nhận định.

Chuyên gia cho rằng rủi ro thực sự cần chú ý khi dịch chuyển từ "Room tín dụng" sang "Lãi suất". Mức lãi suất vay mua nhà 8,0-9,5% sẽ làm chậm tốc độ giao dịch và thanh lọc các nhà đầu tư sử dụng đòn bẩy cao. Nhưng điều này không đảo ngược chu kỳ hồi phục của thị trường BĐS.

"Dòng vốn năm 2026 sẽ cực kỳ kén chọn. Chúng tôi cho rằng dòng tiền sẽ chảy sang các doanh nghiệp BĐS có cấu trúc tài chính lành mạnh (KDH, DXG)", ông nhìn nhận.

Tin liên quan

Hơn 12.000 chuyến bay bị hủy giữa căng thẳng Trung Đông 04/03/2026 11:01

Giá vàng hôm nay 4/3: Vàng miếng SJC ‘bốc hơi’ tới 5 triệu/lượng 04/03/2026 10:54

Cùng chuyên mục

Dòng vốn tháo chạy khỏi thị trường tiền điện tử

Tài chính 04/03/2026 11:00

Điều gì tạo nền tảng cho lợi nhuận ngân hàng năm 2026?

Tài chính 03/03/2026 15:00

Chuỗi biến động đe dọa kinh tế châu Á

Kinh tế - Tài chính 03/03/2026 10:50

‘Quả bom’ trái phiếu vẫn chưa nổ hết trong hệ thống ngân hàng

Tài chính 02/03/2026 17:00

Nợ xấu ngành ngân hàng cải thiện, rủi ro lớn nhất lại đang gia tăng

Tài chính 02/03/2026 15:00

Khả năng tiếp cận nguồn vốn của doanh nghiệp trong 2026

Tài chính 02/03/2026 07:00

Các tin khác

Những ngân hàng nào rót tỷ USD vào bất động sản?

Kinh tế - Tài chính 01/03/2026 14:10

Quy định mới: Từ 1/3, cấm dùng biệt danh khi mở tài khoản thanh toán

Kinh tế - Tài chính 01/03/2026 11:50

Lãi suất tăng nhanh, người vay mua nhà làm gì để tránh "bẫy nợ"?

Kinh tế - Tài chính 28/02/2026 17:13

Tỷ giá USD/VND sẽ ổn định hơn trong 2026

Tài chính 28/02/2026 07:00

Big 4 tăng lãi suất, gánh nặng vay mua nhà nhân đôi

Tài chính 26/02/2026 13:00

Muôn cách "biến thể" hút tiền gửi của ngân hàng sau Tết Nguyên đán

Kinh tế - Tài chính 25/02/2026 10:57

Hút vốn ngoại từ M&A xuyên biên giới

Tài chính 25/02/2026 07:00

Chạm mốc 14%, lãi suất cho vay mua nhà có còn tăng tiếp?

Kinh tế - Tài chính 24/02/2026 11:17

Ngân hàng đảm bảo lưu thông hàng hóa - tiền tệ thông suốt dịp Tết

Tài chính 24/02/2026 09:00

Tăng trưởng tín dụng: Kỳ vọng và rào cản lãi suất

Tài chính 23/02/2026 13:00

Lãi suất vay mua nhà tăng vọt, khách vay thêm nặng gánh

Kinh tế - Tài chính 23/02/2026 10:54

Khách hàng, cổ đông doanh nghiệp nào sẽ nhận "lì xì" Tết ngay đầu năm?

Tài chính 23/02/2026 07:00

“So găng” những nhà băng được dự báo dẫn sóng thị trường sắp tới

Tài chính 22/02/2026 07:00

Chuyển trạng thái chính sách tiền tệ

Tài chính 21/02/2026 09:00

Chiến lược đầu tư tích sản 2026: Tối ưu hóa lợi nhuận kép

Tài chính 21/02/2026 07:00

Chuyển đổi số - Giải pháp tăng trưởng bền vững trong ngân hàng

Tài chính 20/02/2026 15:00

Ngân hàng "vượt sóng" phân hóa, còn kỳ vọng cải thiện biên lợi nhuận

Tài chính 20/02/2026 11:00

Quản dòng tiền 100 tỷ USD của người Việt trên thị trường tiền số

Kinh tế - Tài chính 19/02/2026 08:05

Nỗ lực gỡ thẻ vàng thủy sản và khai thác nghề cá có trách nhiệm tại các vùng biển.

Video 11/02/2025 16:16

WORLDBANK DỰ BÁO KINH TẾ VIỆT NAM NĂM 2024 VÀ NĂM 2025 | NHỊP ĐẬP THỊ TRƯỜNG #62

Video 24/05/2024 15:33

Tọa đàm “Xúc tiến thương mại: Khơi thông đầu ra cho sản phẩm OCOP”

Video 20/11/2023 17:25

Trao yêu thương cho em

Video 10/10/2022 14:03

Kon Tum giải cứu nạn nhân bị lừa bán sang Campuchia

Video 10/10/2022 13:58

![[Tổng Hợp] 6 Quy Định Mới Về Đất Đai, Nhà Ở Có Hiệu Lực Tháng 8/2024](https://vninfor.vn/stores/video_data/2024/082024/26/22/TYng_HYp_6_Quy_YYnh_MYi_VY_YYt_Yai_Nha_Y_Co_HiYu_LYc_Thang_8-2024_-_LuatVietnam_21.jpg)