Điều kiện “kép” đẩy tiền ra thị trường

Tỷ giá liên tiếp trong các ngày qua đều ghi nhận mức giảm và nối tiếp tuần giảm giá USD tới hơn 1,2% trước đó.

Tỷ giá USD được Vietcombank niêm yết ngày 12/9 có giá 24.355 - 24.725 VND/USD chiều mua vào - bán ra, giảm 105 VND cả 2 chiều mua vào – bán ra so với hôm 11/9. Giá mua và bán USD hiện tại nằm trong khoảng từ 23.400 - 25.353 VND/USD.

|

| Sau phát biểu của Fed ngày 23/08/2024, các NĐT kỳ vọng nhiều hơn vào quyết định cắt giảm lãi suất của Fed trong những kỳ họp sắp tới. Điều này đã tác động rất tích cực tới tỷ giá của Việt Nam trong những ngày gần đây - Ảnh minh họa: Quốc Tuấn |

Tỷ giá mua vào - bán ra của VietinBank cũng ở mức thấp 24.375-24.715VND/USD; tương tự là giá niêm yết giao dịch của BIDV.

Tỷ giá trung tâm do NHNN áp dụng ngày 12/9 do NHNN công bố chỉ còn 24.187 VND Theo biên độ, tỷ giá được phép giao dịch của các ngân hàng thương mại (NHTM) sẽ dao động từ 23.400 – 25.372 VND/USD. Tỷ giá USD cũng đã được Sở giao dịch NHNN đưa về phạm vi mua bán từ 23.400 đến 25.372 VND/USD. Độ lùi của đồng bạc xanh trên thị trường đang càng dần lùi về sát ngưỡng giá của đầu năm, và chỉ còn dao động trong biên độ tăng khoảng 1,2-1,3%, thay cho mức kịch biên gần 5% của giai đoạn vào tháng 5.

Nhìn xa hơn, dữ liệu MASVN ghi nhận, tỷ giá đã ghi nhận 2 tháng hạ nhiệt liên tiếp kể từ tháng 7, theo đó NHNN cũng đã ngưng biện pháp bán ngoại hối dự trữ để can thiệp nguồn cung, và có điều kiện sử dụng điều chỉnh lãi suất công cụ để hạ dần lãi suất liên ngân hàng, tăng hỗ trợ thanh khoản cho hệ thống. Cụ thể, NHNN đã bơm hơn 203 nghìn tỷ đồng trở lại hệ thống thông qua hợp đồng mua lại đảo ngược (RRP); ngưng phát hành tín phiếu thông qua kênh OMO kể từ ngày 23/08. Lãi suất phát hành đối với RRP được giữ nguyên tại 4,25% trong khi NHNN đã có hai lần điều chỉnh giảm 5 điểm cơ bản đối với lãi suất phát hành của OMO lần lượt về 4,2% vào ngày 20/08 và tiếp tục giảm về 4,15% vào ngày 23/08.

“Mặc dù mức chênh lệch lãi suất giữa VND và USD vẫn đang duy trì trạng thái âm, song việc NHNN có động thái phản ứng sớm và có phần đi tắt đón đầu các tín hiệu cắt lãi suất của Fed (dự kiến từ 25 đến 50 điểm cơ bản vào kỳ họp tháng 9) sẽ mở ra cơ hội giảm nền lãi suất đối với kênh liên ngân hàng trong thời gian tới và qua đó tạo dư địa để hạ nhiệt lãi suất huy động trên thị trường 1”, MASVN nhận xét.

|

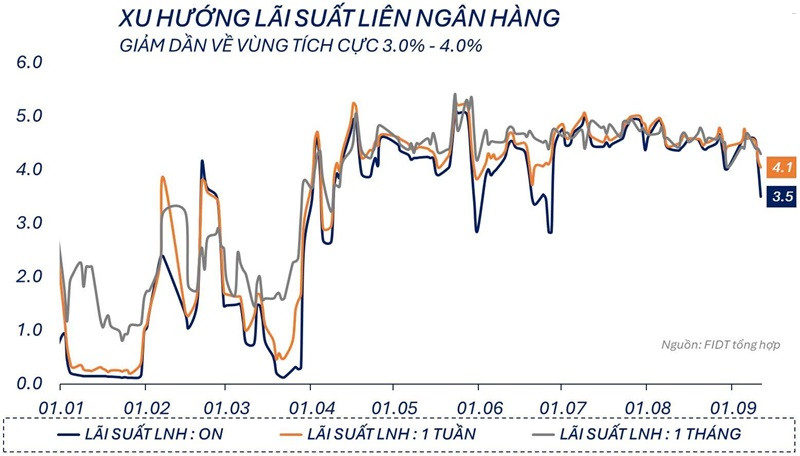

| Lãi suất liên ngân hàng đang giảm về vùng tích cực, xu hướng bền vững - Nguồn: FIDT |

Cũng phải nói thêm là tỷ giá hạ nhiệt đến từ nhiều yếu tố hỗ trợ và vẫn đang có kỳ vọng giảm thêm. Trong đó, theo TPS, DXY giảm mạnh do kỳ vọng Fed sẽ cắt giảm lãi suất trong những tháng tới đã tạo dư địa cho NHNN trong điều hành chính sách tiền tệ duy trì nới lỏng.

Bên cạnh đó, nguồn ngoại tệ dồi dào đến từ vốn thực hiện của các dự án FDI đạt cao, ước khoảng 14,15 tỷ USD trong 8 tháng đầu năm, tăng 8% so với cùng kỳ năm trước. Đây là năm có lượng vốn đầu tư thực hiện cao nhất trong vòng 6 năm trở lại đây. Xuất khẩu tăng trong khi nhập siêu chậm lại, giá dầu giảm..., giúp thặng dư thương mại 8 tháng 2024 đạt 19,08 tỷ USD, chỉ tính riêng trong tháng 8 đã thặng dư thương mại 4,53 tỷ USD; cùng với dòng ngoại tệ từ khách du lịch, kiều hối… tích cực, mang đến điều kiện giải tỏa áp lực cung - cầu ngoại hối.

Ở một diễn biến khác, NHNN đã ban hành Thông tư 43/2024/TT-NHNN nhằm sửa đổi, bổ sung Điều 6 và Điều 9 Thông tư 01/2014/TT-NHNN (Thông tư 01) về việc cơ cấu đầu tư dự trữ ngoại hối chính thức và mua, bán ngoại tệ giữa dự trữ ngoại hối chính thức với ngân sách nhà nước. Trong đó, Kho bạc Nhà nước có thể mua ngọại tệ trực tiếp từ nguồn dự trữ ngoại hối của NHNN thay vì phải mua trực tiếp từ thị trường, qua đó giảm tải áp lực đối với tỷ giá trong nước.

Thực hiện theo Thông tư, Kho bạc Nhà nước cũng bắt đầu tiến hành các đợt thông báo nhu cầu mua ngoại tệ. Ngày 6/9, Kho bạc Nhà nước thông báo nhu cầu mua ngoại tệ từ ngân hàng thương mại đợt 2 với khối lượng 150 triệu USD.

Ngày 11/9, đợt 3 cũng vừa được thông báo nhu cầu chào mua với khối lượng dự kiến 100 triệu USD. Đây là loại hình giao ngay, thực hiện vào ngày 12/9 và thanh toán dự kiến ngày 16/9. Ước tính qua 2 đợt thông báo, nếu Kho bạc Nhà nước mua thành công như khối lượng dự kiến, hệ thống ngân hàng cũng nhận về thêm hàng chục nghìn tỷ đồng để tăng bổ sung vốn tiền đồng cho hoạt động kinh doanh, cho vay ra thị trường.

Bên cạnh cơ hội tăng mua bổ sung dự trữ ngoại hối và đẩy vốn tiền đồng trả ra hệ thống khi tỷ giá xuống thấp, trên thị trường liên ngân hàng, ghi nhận sau các đợt giảm lãi suất công cụ, thanh khoản liên ngân hàng hiện đang cải thiện mạnh, lãi suất liên ngân hàng đang có xu hướng giảm bền vững, theo FIDT.

Thống kê của FIDT, lãi suất qua đêm thấp nhất nhiều tháng, chỉ còn 3,5% - 3,7%. Lãi suất 1 tuần - 1 tháng vùng 4,3% - 4,5%, xu hướng giảm dần. Thanh khoản hệ thống sau lễ 02/09 tăng đến 50.000 - 60.000 tỷ đồng. Ông Huỳnh Minh Tuấn, Chủ tịch FIDT chia sẻ, đây là thông tin tốt cho thấy tiền đang được đẩy ra thị trường và nền kinh tế, hứa hẹn sự tích cực về tăng trưởng tín dụng và cơ hội cho các kênh đầu tư.

Hỗ trợ cho kỳ vọng về khả năng nhà điều hành sẽ tiếp tục duy trì chính sách tiền tệ xu hướng nới lỏng, hỗ trợ thanh khoản và giá vốn rẻ để các NHTM tích cực đẩy vốn ra thị trường, ngoài ra, còn có kỳ vọng lạm phát thấp. Trên cơ sở lạm phát thấp duy trì trong tháng 8 theo GSO, khảo sát kỳ vọng lạm phát của các chuyên gia và các TCTD do NHNN công bố cho năm 2024 lần lượt là 4% và 3,78%. Chuyên gia và các TCTD cũng đồng thời kỳ vọng lạm phát sẽ hạ thấp hơn dưới 4% vào 2 năm tới.

Dù vậy, một chuyên gia lưu ý là trong ngắn hạn, các biến số bất ngờ như tác động của bão Yagi vừa qua, với mức độ thiệt hại trên diện rộng, có thể gây ảnh hưởng lên giá cả của một số mặt hàng thiết yếu như gạo, thịt lợn… Đây là bài toán về quản lý giá rất cần được lưu tâm để tránh tác động lên CPI trong thời gian tới, cũng như làm chậm mức độ phục hồi đời sống, kinh doanh của người dân, doanh nghiệp; và khiến xu hướng nới lỏng tiền tệ phải thận trọng cân đối với mục tiêu ưu tiên kiềm chế lạm phát trong chặng đường tín dụng rất cần chạy đua nước rút bung vốn mạnh những tháng cuối năm.

Tin liên quan

Cùng chuyên mục

Điều gì tạo nền tảng cho lợi nhuận ngân hàng năm 2026?

Tài chính 03/03/2026 15:00

Chuỗi biến động đe dọa kinh tế châu Á

Kinh tế - Tài chính 03/03/2026 10:50

‘Quả bom’ trái phiếu vẫn chưa nổ hết trong hệ thống ngân hàng

Tài chính 02/03/2026 17:00

Nợ xấu ngành ngân hàng cải thiện, rủi ro lớn nhất lại đang gia tăng

Tài chính 02/03/2026 15:00

Khả năng tiếp cận nguồn vốn của doanh nghiệp trong 2026

Tài chính 02/03/2026 07:00

Những ngân hàng nào rót tỷ USD vào bất động sản?

Kinh tế - Tài chính 01/03/2026 14:10

Các tin khác

Quy định mới: Từ 1/3, cấm dùng biệt danh khi mở tài khoản thanh toán

Kinh tế - Tài chính 01/03/2026 11:50

Lãi suất tăng nhanh, người vay mua nhà làm gì để tránh "bẫy nợ"?

Kinh tế - Tài chính 28/02/2026 17:13

Tỷ giá USD/VND sẽ ổn định hơn trong 2026

Tài chính 28/02/2026 07:00

Big 4 tăng lãi suất, gánh nặng vay mua nhà nhân đôi

Tài chính 26/02/2026 13:00

Muôn cách "biến thể" hút tiền gửi của ngân hàng sau Tết Nguyên đán

Kinh tế - Tài chính 25/02/2026 10:57

Hút vốn ngoại từ M&A xuyên biên giới

Tài chính 25/02/2026 07:00

Chạm mốc 14%, lãi suất cho vay mua nhà có còn tăng tiếp?

Kinh tế - Tài chính 24/02/2026 11:17

Ngân hàng đảm bảo lưu thông hàng hóa - tiền tệ thông suốt dịp Tết

Tài chính 24/02/2026 09:00

Tăng trưởng tín dụng: Kỳ vọng và rào cản lãi suất

Tài chính 23/02/2026 13:00

Lãi suất vay mua nhà tăng vọt, khách vay thêm nặng gánh

Kinh tế - Tài chính 23/02/2026 10:54

Khách hàng, cổ đông doanh nghiệp nào sẽ nhận "lì xì" Tết ngay đầu năm?

Tài chính 23/02/2026 07:00

“So găng” những nhà băng được dự báo dẫn sóng thị trường sắp tới

Tài chính 22/02/2026 07:00

Chuyển trạng thái chính sách tiền tệ

Tài chính 21/02/2026 09:00

Chiến lược đầu tư tích sản 2026: Tối ưu hóa lợi nhuận kép

Tài chính 21/02/2026 07:00

Chuyển đổi số - Giải pháp tăng trưởng bền vững trong ngân hàng

Tài chính 20/02/2026 15:00

Ngân hàng "vượt sóng" phân hóa, còn kỳ vọng cải thiện biên lợi nhuận

Tài chính 20/02/2026 11:00

Quản dòng tiền 100 tỷ USD của người Việt trên thị trường tiền số

Kinh tế - Tài chính 19/02/2026 08:05

Chiến lược tối ưu hoá lợi nhuận ngân hàng từ tài sản số

Tài chính 19/02/2026 07:00

Nỗ lực gỡ thẻ vàng thủy sản và khai thác nghề cá có trách nhiệm tại các vùng biển.

Video 11/02/2025 16:16

WORLDBANK DỰ BÁO KINH TẾ VIỆT NAM NĂM 2024 VÀ NĂM 2025 | NHỊP ĐẬP THỊ TRƯỜNG #62

Video 24/05/2024 15:33

Tọa đàm “Xúc tiến thương mại: Khơi thông đầu ra cho sản phẩm OCOP”

Video 20/11/2023 17:25

Trao yêu thương cho em

Video 10/10/2022 14:03

Kon Tum giải cứu nạn nhân bị lừa bán sang Campuchia

Video 10/10/2022 13:58

![[Tổng Hợp] 6 Quy Định Mới Về Đất Đai, Nhà Ở Có Hiệu Lực Tháng 8/2024](https://vninfor.vn/stores/video_data/2024/082024/26/22/TYng_HYp_6_Quy_YYnh_MYi_VY_YYt_Yai_Nha_Y_Co_HiYu_LYc_Thang_8-2024_-_LuatVietnam_21.jpg)