Luật hóa quyền thu giữ tài sản bảo đảm nợ vay: Tác động đến xử lý nợ xấu

Về dài hạn, nợ xấu trong nền kinh tế được xử lý và kiểm soát, sẽ tạo điều kiện chu chuyển vốn trong nền kinh tế thuận lợi, mang lại lợi ích chung cho doanh nghiệp, ngân hàng và toàn bộ nền kinh tế

Tín dụng ngân hàng là hoạt động truyền thống và chủ yếu nhất của các tổ chức tín dụng (TCTD), xuất phát từ bản chất hình thành và phát triển hoạt động ngân hàng: huy động vốn từ nền kinh tế (nhận tiền gửi) và sử dụng nguồn vốn này để cho vay lại nền kinh tế.

|

| Việc Nghị quyết 42 hết hiệu lực đang để lại khoảng trống pháp lý trong xử lý nợ xấu. Ủy ban Kinh tế và Tài chính của Quốc hội yêu cầu NHNN rà soát, xác định đầy đủ, toàn diện các trường hợp cần chuyển tiếp, tránh tạo khoảng trống pháp lý hoặc xung đột pháp luật đối dự án sửa đổi Luật các TCTD. Ảnh minh họa |

Chính vì lẽ đó, việc phát sinh nợ xấu gắn liền với việc TCTD không thu hồi được nợ, hoặc thu hồi nợ không đúng thời điểm sẽ không chỉ ảnh hưởng trực tiếp đến hoạt động tín dụng của TCTD mà còn đối với quá trình luân chuyển vốn trong toàn bộ nền kinh tế, từ đó ảnh hưởng không chỉ đến hiệu quả tín dụng ngân hàng mà còn đối với hiệu quả chung của nền kinh tế và chính sách tiền tệ, điều hành chính sách tiền tệ của Ngân hàng Nhà nước.

Với ý nghĩa đó, ngành ngân hàng nói chung và các TCTD nói riêng luôn quan tâm đến các giải pháp đảm bảo hạn chế nợ xấu phát sinh, kiểm soát tốt chất lượng tín dụng thông qua hệ thống cơ chế về tiền tệ tín dụng và hoạt động ngân hàng. Trong đó ở góc độ nghiệp vụ, các TCTD luôn tập trung các giải pháp nâng cao chất lượng thẩm định tín dụng; thực hiện đa dạng các giải pháp đảm bảo nợ vay và thu hồi nợ hiệu quả; tăng cường công tác kiểm tra trước, trong và sau khi cho vay; mở rộng quan hệ khách hàng và tăng trưởng bền vững.

Tuy nhiên trong quá trình xử lý nợ xấu, xử lý tài sản bảo đảm (TSBĐ) nợ vay để thu hồi nợ vẫn còn nhiều phát sinh tồn tại hạn chế, cũng như trách nhiệm của khách hàng trong vay và trả nợ ngân hàng… Đồng thời, từ kết quả thực hiện thí điểm xử lý nợ xấu theo Nghị quyết số 42/2017/QH14 của Quốc hội (Nghị quyết 42) - phản ánh sự cần thiết luật hóa một số nội dung của Nghị quyết này nhằm tạo thuận cho quá trình xử lý nợ xấu và nâng cao hiệu quả hoạt động tín dụng, đáp ứng nhu cầu vốn cho nền kinh tế, với yêu cầu cao về tốc độ tăng trưởng.

Nhìn ở góc độ quản lý và đánh giá toàn diện, việc luật hóa Nghị quyết 42 không chỉ tác động điều chỉnh trực tiếp đối với công tác xử lý nợ xấu, xử lý TSBĐ để thu hồi nợ mà còn mang lại những kết quả to lớn hơn, toàn diện hơn về thực hiện nhiệm vụ ổn định kinh tế vĩ mô và thúc đẩy tăng trưởng kinh tế. Cụ thể:

Thứ nhất, khi luật hóa quyền thu giữ TSBĐ nợ vay, góp phần nâng cao trách nhiệm của người vay vốn. Đó là trách nhiệm sử dụng vốn vay hiệu quả, đúng mục đích để hoàn trả nợ vay cả gốc và lãi. Điều này đặc biệt có ý nghĩa quan trọng trong toàn bộ quá trình vay vốn, sử dụng vốn và lập kế hoạch vay vốn. Chỉ có sử dụng vốn vay đúng mục đích, đúng theo kế hoạch kinh doanh mới phát huy hiệu quả vốn vay và đảm bảo khả năng trả nợ vay của chính khách hàng.

Ở góc độ pháp luật và quan hệ tín dụng, khi người vay vốn không trả được nợ, quyền thu hồi nợ và xử lý các đảm bảo nợ thuộc người người cho vay đúng với bản chất tín dụng, ý nghĩa này đòi hỏi trách nhiệm thực hiện quyền và nghĩa vụ của người vay vốn và sử dụng vốn tín dụng ngân hàng.

Thứ hai, luật hóa quyền thu giữ TSBĐ hạn chế nợ xấu phát sinh và tăng trưởng tín dụng hiệu quả. Ý nghĩa này, xuất phát từ chính bản chất tín dụng và yêu cầu trách nhiệm của người vay vốn. Khi thực hiện nguyên tắc hoàn trả, người vay vốn tăng cường trách nhiệm trong việc sử dụng vốn vay hiệu quả, đúng mục đích, vốn đi vào sản xuất kinh doanh, thương mại dịch vụ, từ đó tạo sản phẩm, tạo thu nhập và có dòng tiền để trả nợ vay ngân hàng. Điều này sẽ đảm bảo hạn chế nợ quá hạn, nợ xấu phát sinh, đồng thời không chỉ góp phần thúc đẩy doanh nghiệp phát triển mà còn thúc đẩy tăng trưởng hoạt động sản xuất kinh doanh và tăng trưởng toàn bộ nền kinh tế. Đồng thời tạo điều kiện để các TCTD tiếp tục mở rộng và tăng trưởng tín dụng an toàn, hiệu quả.

Thứ ba, tác động trực tiếp đến kết quả xử lý nợ xấu. Khi luật hóa quyền thu giữ TSBĐ và xử lý TSBĐ nợ vay sẽ góp phần xử lý nợ xấu có hiệu quả do giảm chi phí và thời gian xử lý. Điều này đặc biệt có ý nghĩa trong trường hợp khách hàng cố ý chây ỳ trong việc hợp tác với ngân hàng để xử lý TSBĐ cũng như thực hiện trách nhiệm trả nợ vay ngân hàng.

|

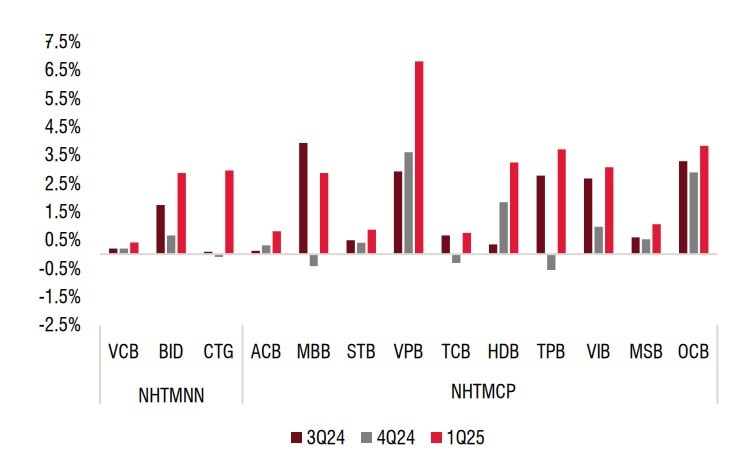

| Tỷ lệ nợ xấu tăng trong khi tỷ lệ bao phủ giảm, với ghi nhận một phần các khoản cho vay mua nhà liên quan đã bị chuyển nhóm thành nợ xấu tại một số NHTMCP khiến áp lực xử lý nợ xấu tăng nhanh, trong khi các NHTM gặp khó vì quyền thu giữ và xử lý TSBD chưa được Luật hóa. Biểu đồ: Diễn biến nợ xấu tại 1 số NH - Nguồn: SSI RS |

Việc chấp hành quy định của pháp luật liên quan đến xử lý TSBĐ nợ vay và quy định liên quan sẽ tạo điều kiện thuận lợi trong xử lý nợ xấu, đã được thực tế minh chứng bằng kết quả thực hiện Nghị quyết 42 về thí điểm xử lý nợ xấu, cần tiếp tục phát huy và luật hóa không chỉ tạo điều kiện thuận lợi trong việc nâng cao hiệu quả tín dụng, đáp ứng nhu cầu vốn cho tăng trưởng kinh tế mà còn góp phần nâng cao hiệu quả chính sách tiền tệ. Nợ xấu trong nền kinh tế được xử lý và kiểm soát, sẽ tạo điều kiện chu chuyển vốn trong nền kinh tế thuận lợi mang lại lợi ích chung cho doanh nghiệp, ngân hàng và toàn bộ nền kinh tế. Việc luật hóa quyền thu giữ TSBĐ để ngăn ngừa hạn chế nợ xấu phát sinh và xử lý nợ xấu thuận lợi, sẽ giúp phát huy nguồn lực chính sách, mang lại hiệu quả cao và vượt trội, đảm bảo tăng trưởng tín dụng an toàn, hiệu quả và bền vững, đáp ứng nhu cầu tăng trưởng kinh tế xã hội đất nước trong kỷ nguyên mới, kỷ nguyên vươn mình của dân tộc.

| Tại Kỳ họp thứ 9, Quốc hội khóa XV đang diễn ra, ngày 20/5, Thống đốc Ngân hàng nhà nước Việt Nam Nguyễn Thị Hồng đã trình bày nêu rõ những cơ sở chính trị, pháp lý và thực tiễn về sự cần thiết của việc ban hành Luật sửa đổi, bổ sung một số điều của Luật các Tổ chức tín dụng. Theo đó, hiện nay nợ xấu của hệ thống tín dụng vẫn tiếp tục ở mức cao và có xu hướng gia tăng đang là áp lực đối với lĩnh vực ngân hàng, đặc biệt đặt trong bối cảnh hiện tại khi năm 2025 được xác định là năm tăng tốc, bứt phá để về đích cả nhiệm kỳ 2021-2025 và Chính phủ đã đề ra mục tiêu đạt mức tăng trưởng ít nhất 8%, tạo thế, tạo đà, tạo lực, tạo khí thế để đất nước ta tăng trưởng 2 con số trong những năm tiếp theo. Ngoài ra, việc hỗ trợ thanh khoản cho các ngân hàng thương mại thông qua cho vay đặc biệt cần được quyết định một cách nhanh nhất. Việc chuyển thẩm quyền từ Thủ tướng Chính phủ thành Ngân hàng nhà nước (NHNN) đáp ứng được yêu cầu nhanh chóng, khẩn cấp này trên thực tế. Nhấn mạnh mục đích ban hành Luật sửa đổi, bổ sung một số điều của Luật các Tổ chức tín dụng, Thống đốc Ngân hàng nhà nước Việt Nam Nguyễn Thị Hồng nêu rõ, xây dựng Luật này nhằm tiếp tục luật hóa các quy định tại Nghị quyết số 42/2017/QH14, tạo lập khuôn khổ pháp lý đồng bộ về xử lý nợ xấu, bảo đảm phù hợp với thực tiễn nhằm xử lý các vướng mắc, khó khăn đã và đang cản trở tổ chức tín dụng, chi nhánh ngân hàng nước ngoài, tổ chức mua bán, xử lý nợ thực hiện các quyền hợp pháp của mình trong xử lý nợ xấu và tài sản bảo đảm của khoản nợ xấu, gián tiếp ảnh hưởng đến khả năng xoay vòng vốn cũng như tiếp cận tín dụng với chi phí hợp lý của người dân và doanh nghiệp. Dự thảo Luật cũng sửa đổi, bổ sung thẩm quyền quyết định việc cho vay đặc biệt của Ngân hàng Nhà nước theo hướng chuyển thẩm quyền quyết định từ Thủ tướng Chính phủ (đối với trường hợp khoản cho vay đặc biệt có lãi suất 0%/năm, khoản cho vay đặc biệt không có tài sản bảo đảm) thành Ngân hàng Nhà nước nhằm triệt để phân cấp, phân quyền cho Ngân hàng Nhà nước trong việc quyết định cho vay đặc biệt; tăng cường vai trò, nâng cao trách nhiệm của thành viên Chính phủ. Đối với nội dung sửa đổi tại dự thảo Luật quy định tổ chức tín dụng, tổ chức mua bán, xử lý nợ được quyền thu giữ tài sản bảo đảm; Việc thu giữ tài sản bảo đảm chỉ được thực hiện trong trường hợp hợp đồng bảo đảm có thỏa thuận về việc bên bảo đảm đồng ý cho bên nhận bảo đảm có quyền thu giữ tài sản bảo đảm của khoản nợ xấu khi phải xử lý tài sản bảo đảm theo quy định của pháp luật, theo báo cáo thẩm tra dự án Luật của Ủy ban Kinh tế và Tài chính của Quốc hội, việc bổ sung quy định về quyền thu giữ tài sản bảo đảm của khoản nợ xấu là cần thiết. Tuy nhiên đề nghị rà soát, bảo đảm quy định chặt chẽ các điều kiện để thực hiện quyền thu giữ tài sản bảo đảm của khoản nợ xấu; vai trò, trách nhiệm của Ủy ban nhân dân cấp xã và cơ quan Công an cấp xã trong bảo đảm an ninh, trật tự, an toàn xã hội trong quá trình thu giữ tài sản bảo đảm; việc ủy quyền thu giữ tài sản bảo đảm. Ủy ban Kinh tế và Tài chính cũng tán thành việc quy định các trường hợp kê biên tài sản của người phải thi hành án đang được sử dụng làm tài sản bảo đảm cho khoản nợ xấu. Đồng thời đề nghị Chính phủ tiếp tục rà soát các trường hợp thi hành bản án liên quan đến quyền lợi của bên thứ ba (ngoài nội dung về cấp dưỡng, bồi thường thiệt hại về tính mạng, sức khỏe đã được quy định); nghiên cứu giao Chính phủ quy định chi tiết cơ chế phối hợp xử lý giữa cơ quan thi hành án dân sự và các Tổ chức tín dụng khi xử lý tài sản bảo đảm. |

Nguồn: Luật hóa quyền thu giữ tài sản bảo đảm nợ vay: Tác động đến xử lý nợ xấu

Tin liên quan

Thái Lan gặp Việt Nam ở chung kết bóng đá nam SEA Games 33 17/12/2025 15:41

Phim "Mưa đỏ" dừng bước tại cuộc đua Oscar 2026 17/12/2025 15:26

Lãi suất liên ngân hàng bất ngờ giảm mạnh 17/12/2025 15:20

Cùng chuyên mục

Lãi suất liên ngân hàng trên 7% - Áp lực thanh khoản vẫn cao

Kinh tế - Tài chính 17/12/2025 07:00

NHNN chính thức cung cấp 32 dịch vụ công trực tuyến toàn trình

Tài chính 16/12/2025 13:00

Xu hướng lãi suất của các nền kinh tế - Chi phí vốn có còn rẻ?

Tài chính 16/12/2025 07:00

23 ngân hàng sẵn sàng rót 500.000 tỷ đồng cho điện, hạ tầng và công nghệ

Tài chính 15/12/2025 15:00

Lực đẩy tăng trưởng tín dụng

Tài chính 15/12/2025 09:00

Dành 500 nghìn tỷ đồng cho vay ưu đãi hạ tầng điện, giao thông, công nghệ chiến lược

Tài chính 14/12/2025 15:00

Các tin khác

Tin tức ngân hàng nổi bật tuần qua: VietinBank tăng ưu đãi huy động, hút dòng tiền tiết kiệm cuối năm

Tài chính 14/12/2025 06:00

Kỳ vọng NHNN từng bước bãi bỏ hạn mức tín dụng toàn hệ thống

Tài chính 13/12/2025 11:00

Tín dụng chọn lọc

Tài chính 12/12/2025 11:00

NHNN sẽ giữ nguyên lãi suất điều hành nếu lạm phát trong mục tiêu

Tài chính 12/12/2025 07:00

Chênh lệch tỷ giá tự do và chính thức tiếp tục thu hẹp

Kinh tế - Tài chính 10/12/2025 17:00

Ngân hàng Nhà nước hút ròng 1.676 tỷ đồng khi lãi suất liên ngân hàng nhích lên

Tài chính 10/12/2025 15:00

Cơ quan thuế các địa phương tích cực hỗ trợ hộ kinh doanh chuyển đổi thuế

Tài chính 09/12/2025 11:00

“Bệ phóng” cho BIDV

Tài chính 08/12/2025 09:00

Tin tức ngân hàng nổi bật tuần qua: Agribank tung chương trình tiết kiệm dự thưởng

Tài chính 07/12/2025 05:00

Mùa mua sắm cuối năm, ba cái bẫy chi tiêu khiến bạn "thủng ví"

Kinh tế - Tài chính 06/12/2025 17:32

Lãi suất thấp kéo dài, ngân hàng đối mặt bài toán biên lãi ròng (NIM) trong năm 2026

Tài chính 06/12/2025 15:00

Áp lực thanh khoản và bài toán tín dụng trước ngưỡng cửa 2026

Tài chính 06/12/2025 13:00

The Banker vinh danh SHB là Ngân hàng của năm 2025

Tài chính 05/12/2025 13:00

SHB dẫn đầu ngành ngân hàng VN trong bảng xếp hạng 100 nơi làm việc xuất sắc nhất Đông Nam Á

Tài chính 04/12/2025 15:00

Lãi suất liên ngân hàng tăng mạnh, NHNN bơm ròng hỗ trợ thanh khoản

Tài chính 04/12/2025 11:00

Tín dụng bùng nổ, huy động hụt hơi và thách thức thanh khoản toàn hệ thống

Tài chính 04/12/2025 09:00

Tỷ giá tiếp tục kỳ vọng ổn định, hỗ trợ giữ mặt bằng lãi suất

Tài chính 03/12/2025 08:00

Nhiều ngân hàng thu phí tài khoản không đủ số dư

Tài chính 02/12/2025 15:52

Nỗ lực gỡ thẻ vàng thủy sản và khai thác nghề cá có trách nhiệm tại các vùng biển.

Video 11/02/2025 16:16

WORLDBANK DỰ BÁO KINH TẾ VIỆT NAM NĂM 2024 VÀ NĂM 2025 | NHỊP ĐẬP THỊ TRƯỜNG #62

Video 24/05/2024 15:33

Tọa đàm “Xúc tiến thương mại: Khơi thông đầu ra cho sản phẩm OCOP”

Video 20/11/2023 17:25

Trao yêu thương cho em

Video 10/10/2022 14:03

Kon Tum giải cứu nạn nhân bị lừa bán sang Campuchia

Video 10/10/2022 13:58

![[Tổng Hợp] 6 Quy Định Mới Về Đất Đai, Nhà Ở Có Hiệu Lực Tháng 8/2024](https://vninfor.vn/stores/video_data/2024/082024/26/22/TYng_HYp_6_Quy_YYnh_MYi_VY_YYt_Yai_Nha_Y_Co_HiYu_LYc_Thang_8-2024_-_LuatVietnam_21.jpg)