Vụ SVB phá sản: Bí ẩn đằng sau ngân hàng chuyên cho vay giới công nghệ

Vụ SVB sụp đổ báo hiệu cuộc khủng hoảng năm 2008 sắp lặp lại? Vụ SVB sụp đổ báo hiệu cuộc khủng hoảng năm 2008 sắp lặp lại? |

Nóng vụ SVB: Một ngân hàng nữa gặp nguy cơ, Mỹ thành lập quỹ phòng chống khủng hoảng rút tiền ồ ạt Nóng vụ SVB: Một ngân hàng nữa gặp nguy cơ, Mỹ thành lập quỹ phòng chống khủng hoảng rút tiền ồ ạt |

Vào đầu tháng 3 vừa rồi, 40 giám đốc tài chính (CFO) từ nhiều công ty công nghệ tụ họp tại khu nghỉ dưỡng trượt tuyết Deer Valley ở bang Utah (Mỹ) để dự “thượng đỉnh tuyết” thường niên do ngân hàng Silicon Valley Bank (SVB) - một tổ chức tài chính có vai trò quan trọng với giới startup - tổ chức.

"CÂY ATM" CỦA GIỚI STARTUP CÔNG NGHỆ

Chưa đầy một tuần sau đó, vào buổi sáng ngày thứ Năm (9/3), một vài trong số các CFO đó bắt đầu trao đổi những tin nhắn hoảng loạn về việc liệu họ có nên tiếp tục gửi tiền mặt tại ngân hàng này hay không.

Việc SVB quyết định bán khoảng 20 tỷ USD chứng khoán để bù đắp cho sự sụt giảm mạnh về nguồn tiền gửi đã khiến các nhà đầu tư dồn sự chú ý vào những lỗ hổng trên bảng cân đối kế toán của ngân hàng này.

“Chúng tôi rơi vào thế tiến thoái lưỡng nạn: Tôi sẽ không sao nếu họ không rút tiền gửi của họ và họ cũng không sao nếu tôi không rút tiền của tôi”, một trong các CFO với khoản tiền gửi khoảng 200 triệu USD tại SVB, chia sẻ.

Tuy nhiên, sau đó, một số người bắt đầu hành động.

“Tôi nhận được tin nhắn từ một người bạn. Anh ta đang chuyển tiền gửi (từ SVB) sang JPMorgan. Việc đó đang xảy ra”, người này tiếp tục chia sẻ. “Thỏa thuận mang tính xã hội mà chúng tôi có với nhau quá mong manh. Tôi đã gọi cho giám đốc điều hành (CEO) của mình và quyết định chuyển 97% số tiền gửi của mình tại SVB sang HSBC vào giữa trưa ngày thứ Năm”.

Sang sáng ngày thứ Sáu, ngân hàng SVB chính thức sụp đổ. Khách hàng bắt đầu ồ ạt rút tiền khỏi ngân hàng. Tổng số tiền bị rút trong vòng một ngày lên tới 42 tỷ USD, tương đương 25% tổng số tiền tiền gửi của ngân hàng, và SVB không thể đáp ứng các yêu cầu rút tiền.

Tổng công ty Bảo hiểm Tiền gửi Liên bang (FDIC) - đơn vị đảm bảo các khoản tiền có giá trị tối đa 250.000 USD tại các nhà băng ở Mỹ - đã tiếp quản SVB và tuyên bố ngân hàng này mất khả năng thanh toán. Mọi chuyện diễn ra quá nhanh khiến nguồn tiền mặt của SVB cạn kiệt và “số dư tiền mặt” âm gần 1 tỷ USD.

Sự sụp đổ chóng vánh của SVB gây sốc cho cộng đồng doanh nghiệp đầu tư mạo hiểm và startup, trong đó, nhiều công ty đang đối mặt với câu hỏi về số phận tài khoản tại SVB cũng như hoạt động kinh doanh của mình. SVB là tổ chức tài chính cung cấp dịch vụ ngân hàng cho khoảng 50% công ty về khoa học đời sống và công nghệ được đầu tư mạo hiểm ở Mỹ.

Ngân hàng này đóng vai trò quan trọng đối với các doanh nhân cũng như các nhà quản lý tài chính của họ khi cung cấp cho họ dịch vụ quản lý tài chính cá nhân, bảo lãnh phát hành cổ phiếu và đồng thời cũng là một nhà đầu tư đối tác.

“Thực tế rủi ro lớn nhất với mô hình kinh doanh của chúng tôi là phục vụ cho một nhóm các nhà đầu tư hạn hẹp, những người có tâm lý bầy đàn”, một giám đốc điều hành cấp cao của SVB nói. “Mọi thứ chẳng phải đang giống như một vụ rút tiền hàng loạt hay sao?”.

BƯỚC TỚI BỜ VỰC SỤP ĐỔ TỪ 2 NĂM TRƯỚC

Góc khuất đằng sau mô hình kinh doanh của SVB đã được làm sáng tỏ trong vụ rút tiền ồ ạt đó. Tuy nhiên, trên thực tế, số phận của ngân hàng này đã được định sẵn gần 2 năm về trước.

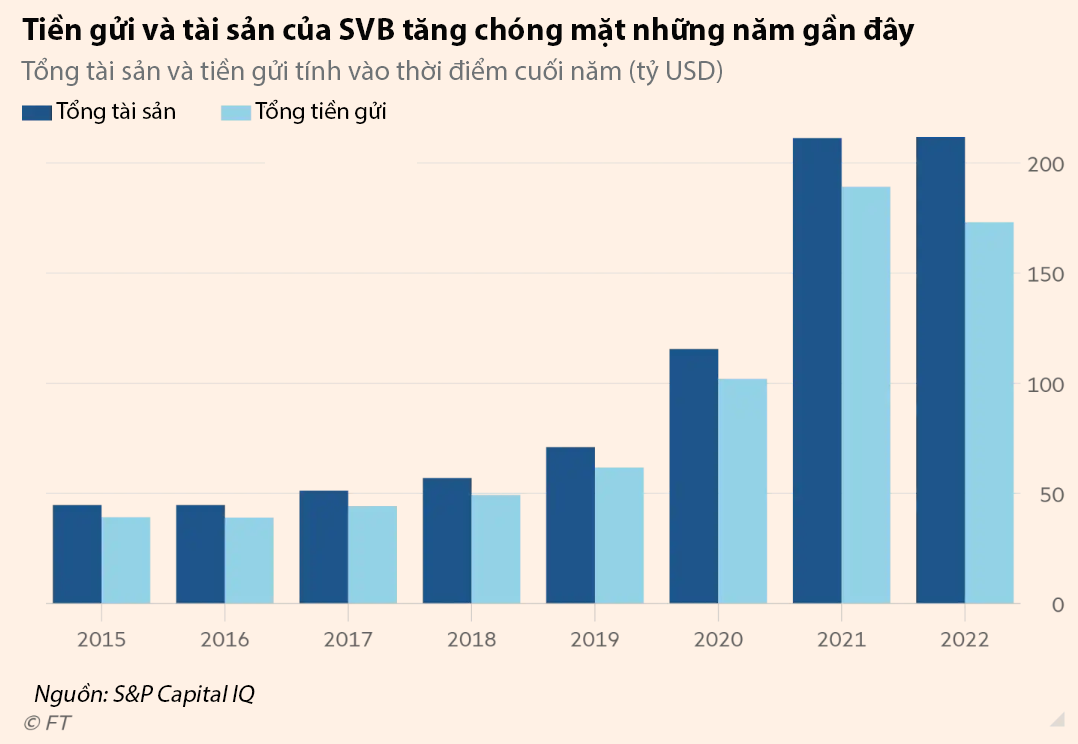

Vào năm 2021, thời điểm hoàng kim của cơn sốt đầu tư vào các công ty công nghệ tư nhân, SVB nhận được "cơn mưa" tiền gửi. Các công ty này nhận được những khoản đầu tư khổng lồ từ các quỹ đầu tư mạo hiểm đã ồ ạt gửi tiền vào ngân hàng này. Khi đó, tiền gửi của SVB tăng vọt từ 102 tỷ USD lên 189 tỷ USD và ở trong tình trạng “thừa thanh khoản”.

Trong bối cảnh đó, nhằm kiếm lợi nhuận trong kỷ nguyên lãi suất siêu thấp, SVB ráo riết tăng đầu tư vào danh mục trị giá khoảng 120 tỷ USD gồm các loại chứng khoán được chính phủ hậu thuẫn. Trong số này, khoảng 91 tỷ USD là trái phiếu có thế chấp lãi suất cố định- lãi suất bình quân chỉ 1,64%. Dù mức lãi suất chỉ cao hơn một chút so với trái phiếu chính phủ kỳ hạn ngắn, các khoản đầu tư trên đã “khóa chặt” tiền mặt của SVB trong gần một thập kỷ và có thể ngân hàng này lỗ nặng nếu lãi suất tăng nhanh.

Và điều đó đã xảy ra. Trong năm 2022, Cục Dữ trữ Liên bang Mỹ (Fed) tăng lãi suất nhanh và mạnh tay để ghìm lạm phát, khiến giá trị danh mục đầu tư của SVB sụt giảm 15 tỷ USD - con số gần bằng tổng vốn của ngân hàng này. Nếu bị buộc phải bán bất kỳ trái phiếu nào trong danh mục này, về mặt kỹ thuật, SVB sẽ mất khả năng thanh toán.

Trên thực tế, việc đầu tư vào danh mục nói trên là sự thay đổi lớn trong chiến lược của SVB. Theo các báo cáo gửi cơ quan quản lý, cho tới năm 2018, ngân hàng này vẫn đầu tư phần lớn khối tiền mặt của mình vào trái phiếu có thế chấp đáo hạn trong vòng 1 năm.

Theo một nguồn tin thân cận của Financial Times, sự thay đổi về chiến lược này là do bộ máy quản lý tài chính của SVB thay đổi vào năm 2017, thời điểm tài sản của ngân hàng tăng lên tới 50 tỷ USD. Đây là ngưỡng tài sản mà SVB sẽ được xem là một ngân hàng “có vai trò quan trọng về mặt hệ thống” và chịu sự giám sát chặt chẽ hơn của các cơ quan quản lý.

Đội ngũ lãnh đạo tài chính mới bắt đầu đầu tư tiền mặt dư thừa với tỷ lệ lớn chưa từng thấy vào trái phiếu có lãi suất cố định dài hạn. Động thái này hài lòng các cổ đông đại chúng khi giúp củng cố lợi nhuận tổng thể của ngân hàng - dù thực tế hiệu quả không đáng kể.

Tuy nhiên, dường như nhóm lãnh đạo này không nhận ra rủi ro khi lãi suất tăng lên. Các ngân hàng trung ương thường nâng lãi suất để kiềm chế sự quá khích của các nhà đầu tư và việc tăng lãi suất thường khiến dòng tiền đầu tư chảy vào các doanh nghiệp như startup công nghệ chững lại. Danh mục đầu tư trái phiếu của SVB chịu tác động lớn khi lãi suất tăng và tiền gửi tại ngân hàng này cũng vậy.

“Mô hình kinh doanh của chúng tôi có nhiều rủi ro. Việc quản lý tài sản/nợ không nên có rủi ro như vậy”, một cựu giám đốc của SVB chia sẻ, đề cập tới khả năng bán tài sản để đáp ứng nhu cầu thanh khoản của ngân hàng.

NỔ BONG BÓNG CÔNG NGHỆ

Khi bong bóng đầu tư vốn mạo hiểm bắt đầu phình to vào đầu năm 2021, Nate Koppikar, một đối tác của quỹ phòng hộ Orso Partners, bắt đầu nghiên cứu SVB như một cách để đặt cược vào ngành công nghệ.

Theo ông, vấn đề với mô hình kinh doanh của ngân hàng này là khi nguồn vốn cạn kiệt thì các khoản tiền gửi cũng biến mất.

“Đó là một trong những cách tốt nhất để bán khống bong bóng công nghệ. Việc SVB vỡ nợ cho thấy bong bóng đã vỡ”, ông Koppikar nói.

Và trong lúc các nhân viên của SVB đang tiếp đãi các giám đốc tài chính bên những sườn núi ở Utah vào đầu tháng 3, áp lực nhanh chóng đè nặng lên đội ngũ điều hành của ngân hàng, do CEO Greg Becker đứng đầu.

Dù đã giảm trong 4 quý liên tiếp do định giá của các startup công nghệ đã giảm từ mức cao của giai đoạn đại dịch, lượng tiền gửi tại SVB giảm nhanh hơn dự báo trong tháng 2 và tháng 3 năm nay. Ông Becker và các giám đốc tài chính của mình đã quyết định thanh lý gần như toàn bộ danh mục đầu tư chứng khoán của ngân hàng và tái đầu tư số tiền thu về vào các tài sản ngắn hạn có lãi suất cao hơn và giảm áp lực lợi nhuận.

Động thái trên đồng nghĩa ngân hàng chịu thiệt hại 1,8 tỷ USD - tức giá trị chứng khoán sụt giảm kể từ khi SVB mua vào do lãi suất tăng. Đề bù đắp cho khoản lỗ này, ông Becker đã chuẩn bị một đợt chào bán công khai cổ phiếu của ngân hàng, do Goldman Sachs bảo lãnh và đã nhận được cam kết đầu tư 500 triệu USD từ General Atlantic. Thương vụ chào bán được công bố vào đêm ngày thứ Tư, nhưng sang sáng thứ Năm dường như trở thành bom xịt.

Quyết định của SVB đã khiến các nhà đầu tư bất ngờ và xem đây như một dấu hiệu rằng ngân hàng này đã đi tới bước đường cùng và không còn cách nào khác để huy động vốn. Tới trưa ngày thứ Năm, các nhà tài chính ở Thung lũng Silicon nhận được những cuộc gọi cuối cùng từ Goldman – ngân hàng cố gắng tập hợp các nhóm nhà đầu tư lớn cùng với General Atlantic để huy động vốn cho SVB, khi giá cổ phiếu của SVB đang lao dốc.

Cùng lúc đó, một số công ty đầu tư mạo hiểm lớn, trong đó có quỹ Founders Fund của tỷ phú Peter Thiel, khuyên các công ty rút tiền khỏi SVB. Trong một loạt cuộc gọi tới khách hàng và nhà đầu tư của SVB, Ceo Becker cố gắng kêu gọi mọi người không hoản loạn, ông nói: “Nếu mọi người đều nói với nhau rằng SVB đang gặp rắc rồi thì đó sẽ là một thách thức lớn”.

Và đột nhiên, những rủi ro hình thành trên bảng cân đối kế toán của SVB trong hơn một năm đã trở thành hiện thực. Nếu tiền gửi giảm hơn nữa, SVB sẽ buộc phải bán danh mục đầu tư trái phiếu mà ngân hàng dự kiến nắm giữ đến ngày đáo hạn và ghi nhận khoản lỗ 15 tỷ USD, từ đó tiến gần hơn đến trạng thái mất khả năng thanh toán.

Quy mô và tốc độ của vụ sụp đổ ngân hàng SVB gây hiệu ứng lan tỏa đến ngành công nghệ toàn cầu. Và khi các nhà chức trách cố gắng xử lý tài sản của SVB và khôi phục tiền gửi cho khách hàng, vụ sụp đổ làm dấy lên câu hỏi về việc giám sát công tác quản lý rủi ro của nhà băng này.

Nguồn: Vụ SVB phá sản: Bí ẩn đằng sau ngân hàng chuyên cho vay giới công nghệ

Tin liên quan

Ngân hàng Mỹ SVB sụp đổ ảnh hưởng thế nào đến giá dầu? 16/03/2023 09:36

Elon Musk: Vụ ngân hàng SVB sụp đổ khá giống cuộc khủng hoảng 1929 16/03/2023 09:21

Cùng chuyên mục

23 ngân hàng sẵn sàng rót 500.000 tỷ đồng cho điện, hạ tầng và công nghệ

Tài chính 15/12/2025 15:00

Lực đẩy tăng trưởng tín dụng

Tài chính 15/12/2025 09:00

Dành 500 nghìn tỷ đồng cho vay ưu đãi hạ tầng điện, giao thông, công nghệ chiến lược

Tài chính 14/12/2025 15:00

Tin tức ngân hàng nổi bật tuần qua: VietinBank tăng ưu đãi huy động, hút dòng tiền tiết kiệm cuối năm

Tài chính 14/12/2025 06:00

Kỳ vọng NHNN từng bước bãi bỏ hạn mức tín dụng toàn hệ thống

Tài chính 13/12/2025 11:00

Tín dụng chọn lọc

Tài chính 12/12/2025 11:00

Các tin khác

NHNN sẽ giữ nguyên lãi suất điều hành nếu lạm phát trong mục tiêu

Tài chính 12/12/2025 07:00

Chênh lệch tỷ giá tự do và chính thức tiếp tục thu hẹp

Kinh tế - Tài chính 10/12/2025 17:00

Ngân hàng Nhà nước hút ròng 1.676 tỷ đồng khi lãi suất liên ngân hàng nhích lên

Tài chính 10/12/2025 15:00

Cơ quan thuế các địa phương tích cực hỗ trợ hộ kinh doanh chuyển đổi thuế

Tài chính 09/12/2025 11:00

“Bệ phóng” cho BIDV

Tài chính 08/12/2025 09:00

Tin tức ngân hàng nổi bật tuần qua: Agribank tung chương trình tiết kiệm dự thưởng

Tài chính 07/12/2025 05:00

Mùa mua sắm cuối năm, ba cái bẫy chi tiêu khiến bạn "thủng ví"

Kinh tế - Tài chính 06/12/2025 17:32

Lãi suất thấp kéo dài, ngân hàng đối mặt bài toán biên lãi ròng (NIM) trong năm 2026

Tài chính 06/12/2025 15:00

Áp lực thanh khoản và bài toán tín dụng trước ngưỡng cửa 2026

Tài chính 06/12/2025 13:00

The Banker vinh danh SHB là Ngân hàng của năm 2025

Tài chính 05/12/2025 13:00

SHB dẫn đầu ngành ngân hàng VN trong bảng xếp hạng 100 nơi làm việc xuất sắc nhất Đông Nam Á

Tài chính 04/12/2025 15:00

Lãi suất liên ngân hàng tăng mạnh, NHNN bơm ròng hỗ trợ thanh khoản

Tài chính 04/12/2025 11:00

Tín dụng bùng nổ, huy động hụt hơi và thách thức thanh khoản toàn hệ thống

Tài chính 04/12/2025 09:00

Tỷ giá tiếp tục kỳ vọng ổn định, hỗ trợ giữ mặt bằng lãi suất

Tài chính 03/12/2025 08:00

Nhiều ngân hàng thu phí tài khoản không đủ số dư

Tài chính 02/12/2025 15:52

Dịp cuối năm, ngân hàng dồn dập xử lý nợ xấu để làm đẹp báo cáo

Kinh tế - Tài chính 01/12/2025 15:05

Cuối năm lãi suất cho vay có được duy trì ổn định?

Tài chính 01/12/2025 15:00

Chi phí tăng và thuế siết chặt, mô hình kinh doanh nào thoát áp lực năm 2026?

Kinh tế - Tài chính 30/11/2025 08:15

Nỗ lực gỡ thẻ vàng thủy sản và khai thác nghề cá có trách nhiệm tại các vùng biển.

Video 11/02/2025 16:16

WORLDBANK DỰ BÁO KINH TẾ VIỆT NAM NĂM 2024 VÀ NĂM 2025 | NHỊP ĐẬP THỊ TRƯỜNG #62

Video 24/05/2024 15:33

Tọa đàm “Xúc tiến thương mại: Khơi thông đầu ra cho sản phẩm OCOP”

Video 20/11/2023 17:25

Trao yêu thương cho em

Video 10/10/2022 14:03

Kon Tum giải cứu nạn nhân bị lừa bán sang Campuchia

Video 10/10/2022 13:58

![[Tổng Hợp] 6 Quy Định Mới Về Đất Đai, Nhà Ở Có Hiệu Lực Tháng 8/2024](https://vninfor.vn/stores/video_data/2024/082024/26/22/TYng_HYp_6_Quy_YYnh_MYi_VY_YYt_Yai_Nha_Y_Co_HiYu_LYc_Thang_8-2024_-_LuatVietnam_21.jpg)