Chờ đợi báo cáo tăng trưởng tín dụng từ các ngân hàng

Chờ đợi báo cáo tăng trưởng tín dụng từ các ngân hàng

Kết thúc tháng 6, tổng dư nợ tín dụng toàn hệ thống bất ngờ tăng mạnh 6% so với cuối 2023, mặc dù đã tăng trưởng âm trong 2 tháng đầu năm và cuối tháng 5 vẫn tăng trưởng rất thấp. Tăng trưởng tín dụng tăng mạnh chỉ trong tháng 6 cho thấy khả năng cao tăng trưởng tín dụng có khả năng sẽ vẫn tiếp tục tập trung vào phân khúc doanh nghiệp. Báo cáo tài chính được công bố chính thức từ các ngân hàng thương mại sẽ cung cấp rất nhiều thông tin hữu ích về triển vọng của dòng chảy tín dụng.

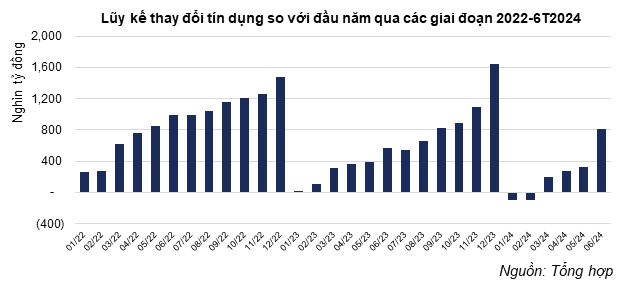

Tín dụng tính đến cuối tháng 5, tín dụng tăng 2.41% so với cuối năm 2023 (tương đương tăng thêm hơn 326,800 tỷ đồng). Đến cuối tháng 6, tổng dư nợ tín dụng toàn hệ thống đạt khoảng 14.3 triệu tỷ đồng, tăng trưởng 6% so với cuối 2023. Như vậy chỉ trong 1 tháng mà hơn 400,000 tỷ đồng đã được đưa vào nền kinh tế, tăng trưởng khoảng 45% so với con số ghi nhận tại cùng kỳ năm trước. Biểu đồ bên dưới cho thấy mức bơm tín dụng lũy kế trong 12 tháng từ 2022-2024, thông thường tín dụng chỉ tăng bật trong tháng cuối năm thì giờ đây lại tăng đột biến trong tháng 6. Điều này khiến việc thực hiện mục tiêu tăng trưởng tín dụng 14% cho năm nay trở nên khả thi hơn, áp lực chạy đua tăng trưởng vào những tháng cuối năm như năm 2023 giảm đáng kể.

Góc nhìn tăng trưởng tín dụng từ phía cung

Theo thống kê gần nhất từ Ngân hàng Nhà nước về diễn biến lãi suất của các tổ chức tín dụng, lãi suất cho vay giữ ở vùng thấp, các khoản cho vay ở mức 7.3-9.5%/năm so với mức 8.0-10.1%/năm ở cuối năm 2023. Trước bối cảnh công nghiệp sản xuất đang phục hồi dần, tín dụng cho doanh nghiệp vẫn đang trở thành động lực chính cho tăng trưởng tín dụng trong thời gian này, đặc biệt là khi tín dụng khu vực hộ gia đình vẫn đang gặp rất nhiều khó khăn để phục hồi. Dù lãi suất đã giảm về vùng hấp dẫn tuy nhiên các hộ gia đình trong giai đoạn này vẫn trong giai đoạn thắt lưng buộc bụng để quản lý chi tiêu trước bối cảnh kinh tế khó khăn, do đó tín dụng khu vực doanh nghiệp nhạy cảm hơn với các mức lãi suất hấp dẫn từ các ngân hàng.

Bức tranh tín dụng cũng có sự phân hóa lớn giữa các ngân hàng. Dựa trên số liệu báo cáo tài chính quý 1/2024, 7 ngân hàng có mức tăng trưởng tín dụng âm, quy mô dư nợ của 7 ngân hàng này tương đương 20% dư nợ của quy mô tổng cộng 27 ngân hàng thương mại niêm yết. Cập nhật số liệu về tăng trưởng tín dụng đến giữa tháng 5, so với cuối quý 1 thì tốc độ tăng trưởng tín dụng đã có mức cải thiện đáng kể, khả năng bơm tín dụng vẫn rất yếu ở một số nhóm ngân hàng và động lực tăng trưởng chỉ tập trung ở một số ngân hàng nhất định. Nhiều ngân hàng có mức tăng trưởng thấp mức tăng trưởng tín dụng chung và 6 ngân hàng ghi nhận mức tăng trưởng âm so với cuối năm 2023.

Các ngân hàng quốc doanh vẫn duy trì xu hướng tăng trưởng thận trọng, trong đó mức tăng trưởng thấp nhất đang thuộc về Vietcombank tính đến cuối tháng 5. Các ngân hàng thương mại chuyên cho vay các doanh nghiệp có mức tăng trưởng tín dụng tốt hơn, nhóm này đang trở thành động lực tăng trưởng chính trong ngành. Các ngân hàng có tỷ trọng cho vay bất động sản và xây dựng cao như LPB (10.6%), Techcombank (9.94%), và HDBank (8.28%) thể hiện mức tăng trưởng vượt trội so với trung bình ngành. Trong khi tín dụng bán lẻ chưa ghi nhận nhiều tín hiệu tích cực. Những ngân hàng định hướng cho vay bán lẻ như VIB hay Sacombank vẫn có mức tăng trưởng rất thấp. Tăng trưởng tín dụng của ACB đang là điểm sáng trong số các ngân hàng khi duy trì mức tăng trưởng ổn định trong hơn 5 tháng đầu năm vừa rồi, khi bắt đầu chuyển dịch từ cho vay bán lẻ sang hướng cho vay các doanh nghiệp quy mô lớn hơn với những định hướng chiến lược cho từng tập ngành.

Trong khi đó, Vụ Dự báo thống kê (NHNN) cho biết, đến thời điểm đầu quý 3/2024, nhu cầu vay vốn của doanh nghiệp đã có sự tăng trưởng tích cực. Cuộc khảo sát xu hướng tăng trưởng tín dụng trong quý 3/2024 cũng cho thấy tâm lý lạc quan hơn đến từ các tổ chức tín dụng. Trong đó, các TCTD tiếp tục dự kiến giảm lãi suất cho vay để hỗ trợ người dân và doanh nghiệp tiếp cận tín dụng, đầu tư mở rộng sản xuất kinh doanh. Dựa trên mặt bằng lãi suất cho vay thấp, dư nợ tín dụng toàn hệ thống được kỳ vọng tăng bình quân 3.7% trong quý 3/2024 và tăng 14.1% trong năm 2024, điều chỉnh tăng 0.47% so với mức dự báo 13.6% tại kỳ điều tra trước.

Dòng chảy tín dụng từ cầu tín dụng

Tăng trưởng tín dụng tăng mạnh trong tháng 6 cũng giống như việc chúng ta bất ngờ với mức tăng trưởng kinh tế. Tuy nhiên, khác với hoạt động kinh tế thực thì dòng vốn tín dụng dù đã được giải ngân thì việc theo dõi và đánh giá dòng vốn thực sự chảy vào đâu rất quan trọng. Tín dụng nó cũng giống như mạch máu của con người chúng ta, tức là tốc độ luận chuyển cũng sẽ phụ thuộc vào khả năng hấp thụ của nền kinh tế chứ không phải muốn đẩy nhanh trong thời gian ngắn là được.

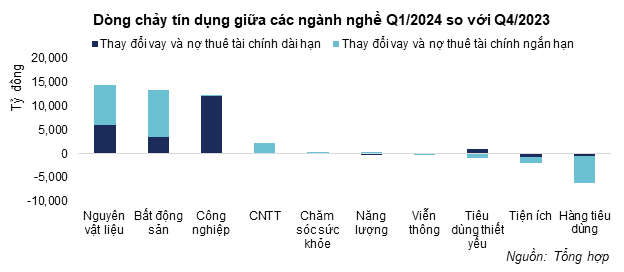

Chúng ta có thể tạm chia tăng trưởng tín dụng sẽ đến từ tăng trưởng của cá nhân và tăng trưởng của doanh nghiệp. Để tăng trưởng tín dụng duy trì mức tăng trưởng tín dụng mục tiêu gần 14% trong năm 2023 thì phần lớn tăng trưởng chủ yếu đến từ nhóm doanh nghiệp. Việc thúc đẩy tăng trưởng tín dụng doanh nghiệp sẽ dễ hơn với các ngân hàng với các chính sách ưu đãi về lãi cũng như quy trình thủ tục. Khả năng cao mức tăng trưởng đẩy nhanh trong những tháng tới cũng sẽ đến từ nhóm các doanh nghiệp. Tuy nhiên, sự khác biệt trong 6 tháng đầu năm 2024 so với 2023 đó là mức độ đóng góp của những ngành nghề như công nghiệp, xây dựng, vật liệu đã cao hơn, so với việc tập trung nhiều vào các doanh nghiệp bất động sản trong năm trước.

Theo thống kê BCTC của các doanh nghiệp niêm yết, ngành nguyên vật liệu có mức tăng nợ vay cao nhất lên đến 14,500 tỷ đồng, ngành chủ yếu cân đối việc sử dụng nguồn vay nợ ngắn hạn và dài hạn. Trong khi đó, ngành bất động sản cũng đứng thứ 2 về mức tăng nợ vay, với quy mô hơn 13,300 tỷ đồng. Đáng chú ý, nợ vay của ngành bất động sản chủ yếu nằm ở nguồn vốn vay ngắn hạn, đối lập với các doanh nghiệp công nghiệp gần như có vốn vay thêm là kỳ hạn dài. Phần nguồn vốn tín dụng của các doanh nghiệp bất động sản một phần cũng có thể được dùng để thanh toán các khoản trái phiếu đáo hạn, do đó khiến cho phần tăng trưởng nợ vay của các doanh nghiệp nhóm này sẽ có thể thấp hơn nhiều so với con số thực tế đã được giải ngân.

Trong cuộc khảo sát xu hướng tín dụng tháng vừa qua, “Bán buôn, bán lẻ”; “Xuất, nhập khẩu”; “Thép và kim loại khác”; “Công nghiệp chế biến, chế tạo” là 4 lĩnh vực kinh tế được nhiều TCTD lựa chọn là động lực tăng trưởng tín dụng nhất trong năm 2024 và dự kiến cho năm 2025. Đối với khách hàng doanh nghiệp (đặc biệt là lĩnh vực cho vay sản xuất kinh doanh) sẽ được nới lỏng các điều kiện và điều khoản cho vay tổng thể. Điều này cũng phản ánh tâm lý cởi mở hơn của ngân hàng trong việc mở rộng các khoản cho vay đối với ngành nghề sản xuất như công nghiệp, khi nhiều yếu tố vĩ mô cho thấy triển vọng thuận lợi từ đầu tư tư nhân đến dòng vốn FDI. Trong khi đó, ro tín dụng của các khoản vay đầu tư kinh doanh bất động sản có tiềm ẩn rủi ro tín dụng cao hơn, điều này cũng giúp giải thích xu hướng tiếp cận phần lớn khoản vay dưới dạng vay ngắn hạn của ngành bất động sản.

Bên cạnh đó, số liệu tăng trưởng tín dụng cho vay tiêu dùng phục vụ đời sống của người dân lại bất ngờ ghi nhận mức tăng mạnh lên 10% ở cuối tháng 5 so với cuối năm ngoái. Trước bối cảnh sức cầu yếu từ tiêu dùng vẫn yếu, việc tăng trưởng tín dụng của khu vực này bất ngờ tăng nhanh cũng là những điểm cần lưu ý. Theo Vụ Dự báo thống kê, trong các tháng còn lại của năm 2024, nhu cầu vay vốn tiêu dùng (chủ yếu là vay mua nhà để ở) của người dân sẽ có sự khởi sắc. Thống kê cho thấy dư nợ để mua quyền sử dụng đất quý 1/2024 cũng tăng trưởng đáng kể so với quý trước và so với cùng kỳ, lần lượt là 13.6% và 16.4%. Thực tế, gần đây chúng ta cũng thấy rằng tần suất người dân nhận được cuộc gọi từ các gói vay tiêu dùng tín chấp với điều kiện rất ưu đãi cũng tăng hơn rất nhiều, tín dụng có thể cũng một phần tăng từ kênh này. Một điểm đáng lo hơn mà chúng ta cũng cần lưu ý nữa đó là để đáp ứng mức tăng trưởng tín dụng 6% thì khả năng cao các ngân hàng thương mại đã sử dụng chiêu bài tăng trưởng tín dụng thông qua cầm cố sổ tiết kiệm. Khi đó những khoản tiền gửi tiết kiệm sẽ được cầm cố cho khoản vay, sau đó tiền lại được gửi lại một vòng tiếp theo vào ngân hàng. Với số liệu báo cáo quý 2 của các ngân hàng công bố sắp tới thì việc đánh giá lại giá trị tài sản đảm bảo là sổ tiết kiệm từ các ngân hàng sẽ có thể xác nhận mức độ phù hợp của suy đoán trên.

Tăng trưởng kinh tế và tăng trưởng tín dụng phục hồi mạnh là những dấu hiệu tích cực. Tuy nhiên, đằng sau những con số tăng trưởng nhanh luôn sẽ luôn có những hạn chế cần lưu ý. Tăng trưởng tín dụng không dựa trên hoạt động kinh tế thực sẽ cần phải được giám sát một cách chặt chẽ bởi NHNN để đảm bảo tính ổn định của hệ thống trong dài hạn.

Nguồn: Chờ đợi báo cáo tăng trưởng tín dụng từ các ngân hàng

Tin liên quan

Lợi thế của Kỳ Duyên khi thi Miss Universe 2024 30/10/2024 14:58

Ruben Amorim đồng ý dẫn dắt Man United 30/10/2024 14:54

Cùng chuyên mục

Không công bố thông tin tài chính, Nhà Phúc Đồng bị phạt 92,5 triệu đồng

Tài chính 30/10/2024 14:00

Giá vàng đắt nhất lịch sử, thị trường xuất hiện dịch vụ "chưa từng có"

Thị trường 30/10/2024 13:15

Xuất khẩu rau quả có thể giảm mạnh trong 2 tháng cuối năm

Thị trường 30/10/2024 11:00

“Lực đẩy” CTG

Chứng khoán 30/10/2024 10:00

Không công bố thông tin tài chính, Nhà Phúc Đồng bị phạt 92,5 triệu đồng

Kinh tế 29/10/2024 17:00

Dùng AI để xử lý trốn thuế trên sàn thương mại điện tử

Thị trường 29/10/2024 15:00

Các tin khác

Nền kinh tế phục hồi, nhiều doanh nghiệp lãi lớn

Kinh tế 29/10/2024 14:00

BSR: Vì mục tiêu phát triển bền vững ngành lọc hóa dầu Việt Nam

Kinh tế - Tài chính 29/10/2024 10:09

Xu hướng tỷ giá sẽ dừng chân tại vùng đỉnh

Kinh tế - Tài chính 29/10/2024 10:00

EU cảnh báo "trả đũa" Mỹ nếu khơi mào chiến tranh thương mại

Kinh tế 29/10/2024 09:19

Thanh toán số Trung Quốc bùng nổ, rủi ro nào tiềm ẩn?

Thị trường 29/10/2024 09:00

Ngân hàng Nhà nước có thể bán tiếp dự trữ ngoại tệ để can thiệp tỷ giá

Tài chính 28/10/2024 16:10

Bóng tối trốn thuế đằng sau sự bùng nổ thương mại điện tử

Kinh tế - Tài chính 28/10/2024 15:03

Công ty chứng khoán đua tăng vốn, ông lớn nào đang dẫn đầu?

Chứng khoán 28/10/2024 14:15

Giá vàng neo cao, nhiều người vẫn đổ xô mua vàng nhẫn

Kinh tế - Tài chính 28/10/2024 13:29

Giảm thiểu rủi ro cho các dự án bền vững

Kinh tế 28/10/2024 12:00

Ông Donald Trump đe dọa kinh tế châu Âu như thế nào?

Kinh tế 28/10/2024 09:50

Nâng hạng thị trường chứng khoán - Nâng tầm nhà đầu tư Việt

Chứng khoán 28/10/2024 09:33

Petrovietnam vươn lên mạnh mẽ nhờ “quản trị biến động”

Kinh tế - Tài chính 27/10/2024 18:00

Tăng vốn ngân hàng và ngân sách

Tài chính 27/10/2024 14:44

Cả nước còn 19 doanh nghiệp kinh doanh đa cấp

Kinh tế - Tài chính 27/10/2024 14:00

Để người dân thoải mái mua vàng, có thể phá vỡ bài toán vĩ mô

Kinh tế - Tài chính 27/10/2024 12:59

"Cơn lốc" hàng giá rẻ nước ngoài đe dọa DN nội

Kinh tế - Tài chính 27/10/2024 09:00

Đằng sau làn sóng M&A công ty chứng khoán nhỏ

Kinh tế - Tài chính 27/10/2024 07:10

WORLDBANK DỰ BÁO KINH TẾ VIỆT NAM NĂM 2024 VÀ NĂM 2025 | NHỊP ĐẬP THỊ TRƯỜNG #62

Video 24/05/2024 15:33

Tọa đàm “Xúc tiến thương mại: Khơi thông đầu ra cho sản phẩm OCOP”

Video 20/11/2023 17:25

Trao yêu thương cho em

Video 10/10/2022 14:03

Kon Tum giải cứu nạn nhân bị lừa bán sang Campuchia

Video 10/10/2022 13:58

Giới thiệu Phổ biến kiến thức Pháp luật

Video 10/10/2022 13:55

Phổ biến Luật tiếp cận thông tin

Video 10/10/2022 13:52

Hướng đến Chuyển đổi số sâu rộng

Video 23/06/2022 11:00

![[Tổng Hợp] 6 Quy Định Mới Về Đất Đai, Nhà Ở Có Hiệu Lực Tháng 8/2024](https://vninfor.vn/stores/video_data/2024/082024/26/22/TYng_HYp_6_Quy_YYnh_MYi_VY_YYt_Yai_Nha_Y_Co_HiYu_LYc_Thang_8-2024_-_LuatVietnam_21.jpg)