Ba kịch bản cho tỷ giá năm 2024

Điều hành tỷ giá mặc dù không phải là mục tiêu chính của chính sách tiền tệ của các quốc gia nhưng lại có tác động rất lớn đến tăng trưởng kinh tế hay kiềm chế lạm phát. Đây là một yếu tố cốt lõi trong ổn định kinh tế vĩ mô của mỗi nước, nhất là trong bối cảnh kinh tế thế giới ngày càng trở nên bất định. Các biến số như chiến tranh, thiên tai, dịch bệnh... có thể xảy ra đột ngột và không thể dự báo trước.

Trong khuôn khổ bài viết này, tôi xin đưa ra các kịch bản của nền kinh tế và tác động của nó đến tỷ giá cũng như đề xuất các giải pháp tham khảo.

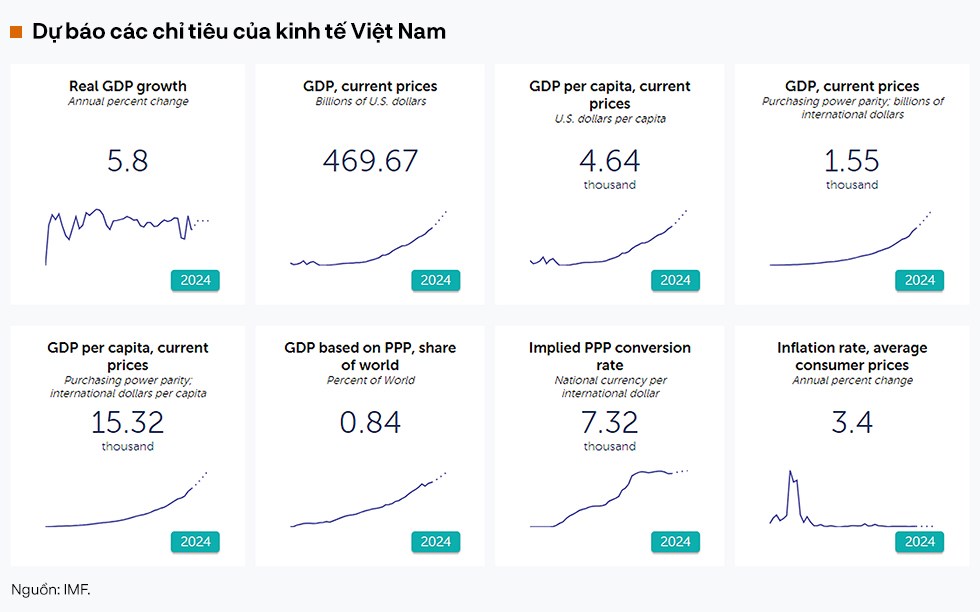

Theo dự báo của IMF và nhóm nghiên cứu, ở kịch bản tuyến tính khi không có sự kiện gì quá bất thường diễn ra trên thế giới và trong nước. Dự báo đến năm 2025, Việt Nam mới lấy lại đà tăng trưởng mục tiêu 6,5% - 7%, trong khi đó lạm phát sẽ vẫn duy trì ở mức từ 3 - 4%.

Khi ấy, điều hành chính sách tiền tệ của Ngân hàng Nhà nước (NHNN) sẽ không có quá nhiều biến động. Cố gắng duy trì trạng thái chính sách như hiện tại, tức không tiếp tục nới lỏng thêm và cũng không đảo chiều sang thắt chặt.

Hiện dư địa nới lỏng chính sách tiền tệ của Việt Nam không còn nhiều và dù nới lỏng cũng không mang lại tác động lớn đến tăng trưởng. Tuy nhiên, Việt Nam cũng nên không đảo chiều chính sách vì sẽ gây ra những bất ổn về tỷ giá, lãi suất như giai đoạn 2022.

Sự ổn định chính sách tiền tệ sẽ tạo tiền đề để phục hồi sản xuất cũng như tiêu dùng trong nước.

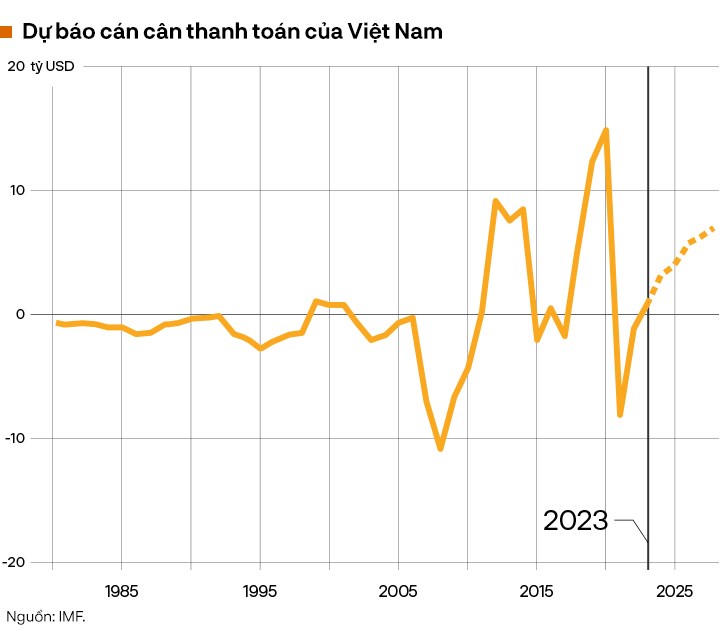

Với kịch bản này, dự báo tỷ giá trong năm 2023 sẽ vẫn duy trì ổn định do không có quá nhiều áp lực. Việt Nam vẫn đang là quốc gia xuất siêu và nhận lượng kiều hối lớn. Kèm theo đó là việc nguồn vốn FDI có thể gia tăng trong thời gian tới khi các hiệp định đối tác chiến lược và thương mại tự do được thông qua, đặc biệt là đối với Mỹ.

Trong kịch bản tăng trưởng tuyến tính này, dự báo tỷ giá sẽ tăng khoảng từ 3% đến 3,5% trong năm 2024. Mức tăng này nằm trong tầm kiểm soát và NHNN hoàn toàn có thể chủ động ứng phó trước một số đợt tăng tỷ giá bất thường trong năm do yếu tố mùa vụ. Tỷ giá cũng sẽ không ảnh hưởng quá lớn đến việc thực thi các mục tiêu chính của chính sách tiền tệ như tăng trường hay kiểm soát lạm phát.

|

Kịch bản tăng trưởng tích cực

Đối với kịch bản tích cực hơn về tăng trưởng GDP, khi nền kinh tế Việt Nam có dấu hiệu hồi phục nhanh, tỷ giá sẽ gặp áp lực.

Ở kịch bản này, kinh tế thế giới tăng trưởng tích cực trong năm 2024 thoát khỏi suy thoái và trở lại phục hồi mạnh mẽ. Các cuộc xung đột được giảm bớt, Cục Dự trữ Liên bang Mỹ (Fed) đảo chiều chính sách từ thắt chặt sang nới lỏng dần, dòng tiền bắt đầu đảo chiều từ Mỹ chảy về lại các quốc gia mới nổi và cầu tiêu dùng thế giới hồi phục trở lại.

Khi đó, tỷ giá chịu áp lực khá lớn. Bởi một khi đơn hàng quốc tế bắt đầu tăng trở lại, nhu cầu nhập khẩu nguyên vật liệu sẽ tăng đột biến ở một số thời điểm. Điều này sẽ gây áp lực lên tỷ giá trong ngắn hạn.

Cán cân thanh toán sẽ theo đường cong chữ J khi kinh tế bắt đầu hồi phục mạnh, tức ban đầu sẽ thâm hụt ngắn hạn và sau đó mới thặng dư do nhu cầu nhập khẩu đột biến để phục vụ sản xuất trong nước, trong khi xuất khẩu cần một thời gian sau mới tăng tương ứng.

Đồng thời, dòng vốn FDI và FII cũng sẽ không thể bùng nổ trong ngắn hạn do chênh lệch lãi suất giữa Việt Nam và Mỹ không lớn cũng như để triển khai đầu tư FDI mất khá nhiều thời gian làm thủ tục.

Với kịch bản này, VND sẽ tăng giá từ 4 đến 5% so với USD, NHNN sẽ phải nhọc nhằn hơn trong việc điều hành tỷ giá. Việt Nam sẽ cần phải đưa ra các chiến lược ứng phó sớm ở những thời điểm cao điểm, tránh bị động dẫn đến điều hành giật cục và ảnh hưởng đến các mục tiêu vĩ mô khác như tăng trưởng kinh tế hay lạm phát cũng như ảnh hưởng đến tâm lý của người dân gây ra tình trạng đầu cơ, tích trữ ngoại tệ.

Ở những lúc cao điểm, NHNN có thể cân nhắc sử dụng dự trữ ngoại hối để cân bằng cán cân thanh toán hoặc cho phép tỷ giá biến động trong biên độ cao hơn mức bình thường, nhưng cần phải phát đi thông điệp rõ ràng để tránh gây ra tâm lý hoang mang cho người dân và doanh nghiệp.

Việc tung dự trữ ngoại hối sẽ làm ảnh hưởng đến lãi suất, khi phải hút tiền đồng về và làm lãi suất tăng trở lại, điều này có thể ảnh hưởng đến việc thúc đẩy phục hồi tăng trưởng kinh tế (theo tôi đánh giá là không quá lớn) nhưng cần thiết, và cần phải đánh đổi.

Lưu ý rằng điều hành vĩ mô sẽ là luôn là bài toán đánh đổi trong ngắn hạn và điểm mấu chốt là chúng ta nên ưu tiên mục tiêu nào và hy sinh mục tiêu nào ở từng thời điểm sao cho mang lại lợi ích cho nền kinh tế là lớn nhất và hạn chế các hệ quả hoặc tác dụng phụ của chính sách.

Tuy nhiên, việc đảo chiều chính sách cần phải mang tính dự báo được và cần có lộ trình cụ thể, tránh việc xoay chuyển quá nhanh rất dễ gây ra các cú sốc không đáng có cho nền kinh tế.

Về phần doanh nghiệp cũng phải chủ động ứng phó khi dự báo tỷ giá tăng mạnh, và sử dụng các công cụ phòng ngừa rủi ro tỷ giá như hợp đồng kỳ hạn để tránh thiệt hại khi tỷ giá tăng cao so với mức trung bình.

|

Với kịch bản tăng trưởng tiêu cực, áp lực lên tỷ giá sẽ càng nhiều khi tăng trưởng kinh tế sụt giảm mạnh, FED tiếp tục tăng lãi suất và diễn biến các cuộc xung đột trên thế giới trở nên căng thẳng. Thế giới tiếp tục rơi vào tình trạng đình lạm (đình đốn và lạm phát) với việc kinh tế suy thoái và lạm phát tăng lên ở mức cao trước áp lực bởi giá nguyên liệu tăng cao bởi các cuộc xung đột kinh tế.

Ở kịch bản xấu này chúng ta sẽ phải gặp áp lực từ nhập khẩu lạm phát như năm 2022 và việc rút vốn tiếp tục từ khối ngoại để chuyển về Mỹ sẽ gây áp lực rất mạnh lên tỷ giá. Dự báo tỷ giá có thể tăng hơn 10% nếu tình hình thật sự xấu đi, áp lực tỷ giá lớn và thâm hụt kép (tức cả cán cân thanh toán và ngân sách đều thâm hụt mạnh) khiến nền kinh tế dễ bị tổn thương.

Lúc này bắt buộc phải cho VND mất giá tương đối với USD và hạn chế dùng dự trữ ngoại hối để bình ổn. Dự trữ ngoại hối của chúng ta không có nhiều và việc dùng trong thời điểm này cũng không có nhiều tác dụng. Việc sử dụng dự trữ ngoại hối chỉ làm mất khối lượng dự trữ nhưng không đem lại hiệu quả, kịch bản tương tự như cuộc khủng hoảng tài chính 1997 diễn ra ở các quốc gia Đông Nam Á mà điển hình nhất là Thái Lan.

Đương nhiên xác suất của kịch bản này là thấp nhất nhưng với hiệu ứng thiên nga đen (xác suất cực nhỏ nhưng gây tác động cực lớn), chúng ta vẫn phải tính đến trường hợp này để có kế hoạch chủ động ứng phó kịp thời. Chính phủ cần phải xây dựng một đội ngũ mà như ở Mỹ gọi là "Bộ đối phó với các tình huống khẩn cấp” nhằm ứng phó với các trường hợp này.

Ở kịch bản này, nhập khẩu lạm phát sẽ gia tăng, tăng trưởng đình trệ do sức cầu yếu, giá hàng hóa tăng cao, tỷ giá có xu hướng tăng mạnh. Cả ba mục tiêu kiểm soát lạm phát – giữ ổn định tỷ giá và thúc đẩy tăng trưởng đều sẽ khó có thể thực hiện được. Điều hành chính sách trong tình huống này buộc phải đánh đổi và hy sinh mục tiêu tỷ giá trong ngắn hạn. Cần hạn chế nhập khẩu, khuyến khích xuất khẩu nhằm giữ được mục tiêu kiểm soát lạm phát và chấp nhận đánh đổi một phần tăng trưởng.

Nếu chúng ta vẫn kiên trì duy trì tỷ giá ổn định bằng việc tung dự trữ ngoại hối thì do áp lực cán cân thanh toán lớn sẽ đến lúc dự trữ ngoại hối cạn kiệt và lúc đó phải thả nổi tỷ giá như trường hợp của Thái Lan và các nước Đông Nam Á năm 1997.

Nền kinh tế sẽ rơi vào vòng xoáy đình trệ và lạm phát cao, việc tung dự trữ ngoại hối cũng sẽ làm ảnh hưởng đến tăng trưởng khi VND được hút về. Khi đó, chúng ta phải thực hiện chính sách vô hiệu hóa tức phải tung VND ra trở lại nền kinh tế thông qua các kênh của chính sách tiền tệ tạo nên sự trồi sụt nếu như việc bơm hút không nhịp nhàng.

Thông qua phân tích 3 kịch bản trên thì chỉ có kịch bản tăng trưởng tuyến tính là tỷ giá sẽ tương đối ổn định trong năm 2024. Đây cũng là kịch bản có xác suất xảy ra cao nhất bởi các yếu tố về tăng trưởng nội sinh và các lý thuyết kỳ vọng về giá cả, tiền lương trong nền kinh tế.

Tuy nhiên, đối với hai kịch bản còn lại mặc dù xác suất xảy ra là thấp đặc biệt là kịch bản xấu, nhưng chúng ta vẫn phải dự phòng những rủi ro để tránh sự bị động và bất ngờ cho nền kinh tế một khi nó xảy ra. Cần có biện pháp ứng phó phù hợp nhằm đảm bảo sự tăng trưởng bền vững cho nền kinh tế Việt Nam, đưa đoàn tàu kinh tế Việt Nam chuyển động nhịp nhàng và tăng tốc trước vận hội mới của đất nước để đạt được các mục tiêu kinh tế trong dài hạn.

Ngoài việc điều hành chính sách tỷ giá ổn định, Việt Nam cũng cần cân bằng cán cân thương mại với Mỹ. Trong đó, ưu tiên giảm thặng dư thương mại của Việt Nam so với Mỹ bằng việc gia tăng nhập khẩu để Mỹ có thể cân nhắc đưa Việt Nam ra khỏi danh sách các nước cần lưu ý về thao túng tiền tệ. Động thái này sẽ đảm bảo an toàn cho Việt Nam trước đối tác rất lớn về thương mại như Mỹ.

*Trích Đặc san Doanh nhân Việt Nam số Đặc biệt mừng Xuân Giáp Thìn

Tin liên quan

Giá vàng hôm nay 18/12: "Bám trụ" ở mức 156,2 triệu/lượng 18/12/2025 10:16

Thái Lan gặp Việt Nam ở chung kết bóng đá nam SEA Games 33 17/12/2025 15:41

Cùng chuyên mục

“Gỡ khó” bán vốn cho doanh nghiệp Nhà nước

Tài chính 18/12/2025 15:00

Lãi suất liên ngân hàng bất ngờ giảm mạnh

Kinh tế - Tài chính 17/12/2025 15:20

Lãi suất liên ngân hàng trên 7% - Áp lực thanh khoản vẫn cao

Kinh tế - Tài chính 17/12/2025 07:00

NHNN chính thức cung cấp 32 dịch vụ công trực tuyến toàn trình

Tài chính 16/12/2025 13:00

Xu hướng lãi suất của các nền kinh tế - Chi phí vốn có còn rẻ?

Tài chính 16/12/2025 07:00

23 ngân hàng sẵn sàng rót 500.000 tỷ đồng cho điện, hạ tầng và công nghệ

Tài chính 15/12/2025 15:00

Các tin khác

Lực đẩy tăng trưởng tín dụng

Tài chính 15/12/2025 09:00

Dành 500 nghìn tỷ đồng cho vay ưu đãi hạ tầng điện, giao thông, công nghệ chiến lược

Tài chính 14/12/2025 15:00

Tin tức ngân hàng nổi bật tuần qua: VietinBank tăng ưu đãi huy động, hút dòng tiền tiết kiệm cuối năm

Tài chính 14/12/2025 06:00

Kỳ vọng NHNN từng bước bãi bỏ hạn mức tín dụng toàn hệ thống

Tài chính 13/12/2025 11:00

Tín dụng chọn lọc

Tài chính 12/12/2025 11:00

NHNN sẽ giữ nguyên lãi suất điều hành nếu lạm phát trong mục tiêu

Tài chính 12/12/2025 07:00

Chênh lệch tỷ giá tự do và chính thức tiếp tục thu hẹp

Kinh tế - Tài chính 10/12/2025 17:00

Ngân hàng Nhà nước hút ròng 1.676 tỷ đồng khi lãi suất liên ngân hàng nhích lên

Tài chính 10/12/2025 15:00

Cơ quan thuế các địa phương tích cực hỗ trợ hộ kinh doanh chuyển đổi thuế

Tài chính 09/12/2025 11:00

“Bệ phóng” cho BIDV

Tài chính 08/12/2025 09:00

Tin tức ngân hàng nổi bật tuần qua: Agribank tung chương trình tiết kiệm dự thưởng

Tài chính 07/12/2025 05:00

Mùa mua sắm cuối năm, ba cái bẫy chi tiêu khiến bạn "thủng ví"

Kinh tế - Tài chính 06/12/2025 17:32

Lãi suất thấp kéo dài, ngân hàng đối mặt bài toán biên lãi ròng (NIM) trong năm 2026

Tài chính 06/12/2025 15:00

Áp lực thanh khoản và bài toán tín dụng trước ngưỡng cửa 2026

Tài chính 06/12/2025 13:00

The Banker vinh danh SHB là Ngân hàng của năm 2025

Tài chính 05/12/2025 13:00

SHB dẫn đầu ngành ngân hàng VN trong bảng xếp hạng 100 nơi làm việc xuất sắc nhất Đông Nam Á

Tài chính 04/12/2025 15:00

Lãi suất liên ngân hàng tăng mạnh, NHNN bơm ròng hỗ trợ thanh khoản

Tài chính 04/12/2025 11:00

Tín dụng bùng nổ, huy động hụt hơi và thách thức thanh khoản toàn hệ thống

Tài chính 04/12/2025 09:00

Nỗ lực gỡ thẻ vàng thủy sản và khai thác nghề cá có trách nhiệm tại các vùng biển.

Video 11/02/2025 16:16

WORLDBANK DỰ BÁO KINH TẾ VIỆT NAM NĂM 2024 VÀ NĂM 2025 | NHỊP ĐẬP THỊ TRƯỜNG #62

Video 24/05/2024 15:33

Tọa đàm “Xúc tiến thương mại: Khơi thông đầu ra cho sản phẩm OCOP”

Video 20/11/2023 17:25

Trao yêu thương cho em

Video 10/10/2022 14:03

Kon Tum giải cứu nạn nhân bị lừa bán sang Campuchia

Video 10/10/2022 13:58

![[Tổng Hợp] 6 Quy Định Mới Về Đất Đai, Nhà Ở Có Hiệu Lực Tháng 8/2024](https://vninfor.vn/stores/video_data/2024/082024/26/22/TYng_HYp_6_Quy_YYnh_MYi_VY_YYt_Yai_Nha_Y_Co_HiYu_LYc_Thang_8-2024_-_LuatVietnam_21.jpg)