Nợ xấu trong xu hướng tăng: Công khai để có trách nhiệm xử lý

Theo Phó Thống đốc Đào Minh Tú cho biết, tính đến cuối tháng 6/2024, tỷ lệ nợ xấu nội bảng đã lên gần 5%. Nếu bao gồm nợ tiềm ẩn có khả năng thành nợ xấu, nợ xấu bán cho VAMC,... thì con số tỷ lệ nợ xấu của toàn hệ thống vào khoảng 6,9%.

|

| Nợ xấu bao gồm nợ nội bảng, nợ tiềm ẩn có rủi ro thành nợ xấu, nợ xấu bán cho VAMC... của hệ thống ngân hàng tại cuối tháng 6/2024 là 6,9%. (Ảnh minh họa) |

Nợ xấu là hệ quả của một quá trình và không phải bây giờ mới thể hiện xu hướng tăng cao, mới đáng quan tâm mà nó đã thể hiện trong khoảng một năm trở lại đây, sau 2 năm dịch Covid-19 và 1 năm nền kinh tế gặp nhiều yếu tố bất lợi khác.

Theo đó, Phó Thống đốc cho biết với những khoản vay ngắn hạn, trong thời gian các ngân hàng có thể ghi nhận ngay kết quả chất lượng nợ, tuy nhiên với những khoản nợ vay trung và dài hạn, trong quá trình triển khai giải ngân theo dõi khoản vay, các NHTM vẫn luôn đánh giá nhưng có khi vẫn phải hết thời hạn mới ghi nhận được đủ. “Do đó, có những khoản vay thành nợ xấu hiện nay là hệ quả của 2 năm đại dịch và năm 2023, đây là câu chuyện của cả nền kinh tế chứ không phải do yếu kém của hệ thống ngân hàng”, Phó Thống đốc khẳng định.

Phó Thống đốc cũng nhấn mạnh, muốn công khai, minh bạch vấn đề này để thấy được trách nhiệm chung của các bên trong việc xử lý nợ xấu; không chỉ ngân hàng mà cả khách hàng, các doanh nghiệp cũng phải tăng cường ý thức trả nợ vì tiền là tiền gửi của nhân dân.

Chia sẻ tại buổi thông tin về hoạt động ngân hàng 6 tháng đầu 2024, Lãnh đạo NHNN cũng cho biết trong thời gian tới, NHNN sẽ tiếp tục điều hành lãi suất linh hoạt, thúc đẩy tăng trưởng tín dụng và có các biện pháp kiểm soát tích cực hơn để kiểm soát chất lượng tín dụng, ngăn ngừa, hạn chế tối đa nợ xấu mới phát sinh, đảm bảo an toàn hệ thống ngân hàng.

Hiện nay, NHNN cũng đang ban hành Thông tư 06 ngày 18/6/2024 kéo dài thời gian thực hiện chính sách tại Thông tư 02/2023/TT-NHNN về cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng gặp khó khăn đến hết ngày 31/12/2024.

Bên cạnh việc cải thiện các điều kiện tiếp cận tín dụng, tiếp tục đẩy mạnh các chương trình, chính sách tín dụng đặc thù; tháo gỡ khó khăn cho doanh nghiệp, người dân; đồng thời kiểm soát chặt chẽ tín dụng đối với các lĩnh vực tiềm ẩn rủi ro…, ngành ngân hàng tiếp tục Đề án "Cơ cấu lại hệ thống các TCTD gắn với xử lý nợ xấu giai đoạn 2021-2025" góp phần phát triển hệ thống các TCTD hoạt động lành mạnh, chất lượng, hiệu quả, công khai, minh bạch theo quy định của pháp luật và tiệm cận, đáp ứng các chuẩn mực, thông lệ quốc tế.

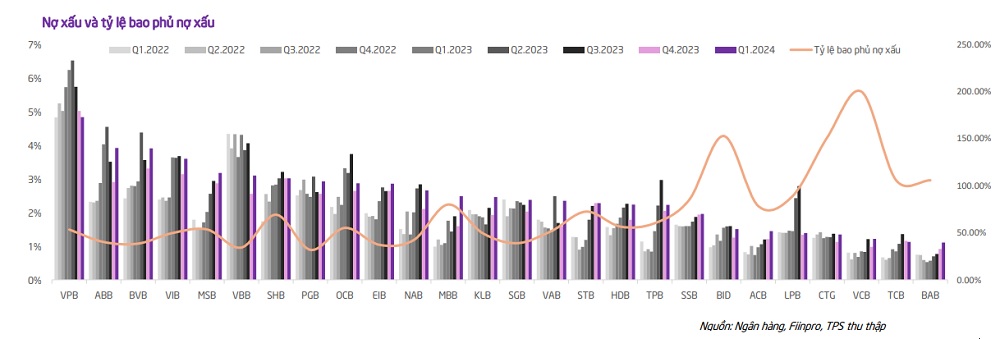

Theo báo cáo về triển vọng ngành ngân hàng nửa cuối năm 2024, Chứng khoán Tiên Phong (TPS) cho biết, dựa trên thống kê 26 ngân hàng Việt Nam (không bao gồm NVB), tình hình nợ xấu cuối quý I/2024 tiếp tục tăng lên gần 2,5% sau khi giảm mạnh vào cuối năm 2023 (2,15%) và quay trở lại mức cuối quý III/2023. Tổng mức nợ xấu đạt 222,5 nghìn tỷ đồng, tăng 10% ytd và tăng 26,5% YoY. Số dư nợ xấu của 26/28 ngân hàng đã tăng so với cuối 2023. Chỉ có VPB và BIDV ghi nhận mức giảm nhưng không đáng kể. Một số ngân hàng cho biết, cả nợ nhóm 2 và nợ tái cơ cấu đều cho thấy dấu hiệu đi lên. Tuy tỷ lệ tổng thể này hiện tại thấp hơn so với giai đoạn quý II-III/2020 - thời kỳ Covid, nhưng khi xem xét riêng từng phần, tỷ lệ nợ xấu (nhóm 3-5) và nợ nhóm 2 đang có sự tăng trưởng đáng chú ý, dẫn đến suy đoán rằng một lớp nợ xấu mới đang bắt đầu xuất hiện.

Theo TPS, đáng chú ý là tỷ lệ dự phòng cho nợ xấu (LLR) quay đầu giảm trong quý I/ 2024 sau khi tăng nhẹ vào cuối 2023. Điều này cho thấy rằng áp lực để tạo dự phòng cho hệ thống ngân hàng vẫn sẽ rất lớn trong thời gian tới. Trong bối cảnh nợ xấu đang tiếp tục gây khó khăn, bộ đệm dự phòng ngày càng mỏng. Trong đó, nhóm ngân hàng lớn như VCB, BID, CTG, TCB hay BAB có mức tỷ lệ bao phủ nợ xấu cao hơn 100%, còn lại các ngân hàng khác có dấu hiệu giảm và đạt không quá 88% vào cuối quý I/2024.

Theo TPS, đáng chú ý là tỷ lệ dự phòng cho nợ xấu (LLR) quay đầu giảm trong quý I/ 2024 sau khi tăng nhẹ vào cuối 2023. Điều này cho thấy rằng áp lực để tạo dự phòng cho hệ thống ngân hàng vẫn sẽ rất lớn trong thời gian tới. Trong bối cảnh nợ xấu đang tiếp tục gây khó khăn, bộ đệm dự phòng ngày càng mỏng. Trong đó, nhóm ngân hàng lớn như VCB, BID, CTG, TCB hay BAB có mức tỷ lệ bao phủ nợ xấu cao hơn 100%, còn lại các ngân hàng khác có dấu hiệu giảm và đạt không quá 88% vào cuối quý I/2024.

Hiện tại, mới chỉ có một vài NHTM đã có báo cáo kết quả kinh doanh quý II/2024 và 6 tháng đầu 2024. Số liệu sơ bộ ghi nhận ở một vài ngân hàng có tăng trưởng tín dụng tốt hơn hệ thống, cũng đã có tỷ lệ nợ xấu tăng lên. Chẳng hạn tại ACB, tăng trưởng tín dụng 6 tháng đầu năm 2024 tăng 12,8%, đạt 550.000 tỷ đồng, cao hơn mức trung bình toàn hệ thống là 6%. Trong đó, mảng khách hàng cá nhân tăng 12,3%, doanh nghiệp nhỏ và vừa (SME) tăng 7,2% và doanh nghiệp tăng 37,6%.

Về chất lượng tài sản, tổng nợ xấu của ACB tại thời điểm cuối tháng 6/2024 tăng lên 8.121 tỷ đồng, trong đó khoản nợ có khả năng mất vốn tăng tới 41% so với hồi đầu năm, lên 5.525 tỷ đồng. Tỷ lệ nợ xấu/dư nợ vay tại ACB theo đó tăng từ 1,22% tại đầu năm lên 1,5% tại 30/6. Bóc tách cấu phần nợ xấu, tỷ lệ nợ xấu mảng bán lẻ là 1,31% (tăng 0,27 điểm %); tỷ lệ nợ xấu của mảng doanh nghiệp là 1,47% (tăng 0,29 điểm % so với năm 2023). Tỷ lệ nợ xấu mảng cho vay bất động sản là 1,79% (tăng 0,4 điểm % so với năm 2023).

Mặc dù nợ xấu tăng nhưng với tỷ lệ 1,5%, ACB thực tế vẫn nằm trong nhóm những ngân hàng có tỷ lệ nợ xấu thấp nhất thị trường. Được biết, một phần nguyên nợ xấu tăng tại ACB là theo tình hình chung của thị trường và một phần bị tác động bởi nhóm nợ kéo theo CIC.

Trường hợp LPBank - “ngôi sao” tăng trưởng tín dụng xét trên toàn hệ thống nửa đầu 2024 - cũng là một ví dụ khác. Theo báo cáo LPBank, 6 tháng đầu năm 2024, ngân hàng ghi lợi nhuận trước thuế đạt 5.919 tỷ đồng, tăng 142% so với cùng kỳ.

Tại ngày 30/6/2024, tổng tài sản LPBank là 442.583 tỷ đồng, tăng 15,6% so với cuối năm 2023. Dư nợ cho vay khách hàng tăng 15,2% trong 6 tháng đầu năm, đạt 317.395 tỷ đồng. Tiền gửi khách hàng tăng 21,4%, đạt 288.098 tỷ đồng. Nợ xấu cuối tháng 6 của LPBank ở mức 5.482 tỷ đồng, tăng 48,6% so với đầu năm. Tỷ lệ nợ xấu/dư nợ cho vay từ 1,34% tăng lên 1,73%.

Hay Techcombank với lợi nhuận trước thuế quý II ngân hàng mẹ đạt kỷ lục (8.122 tỷ đồng, tăng 59% so với cùng kỳ năm 2023; lũy kế 6 tháng đầu năm, lợi nhuận trước thuế hợp nhất của Techcombank là 15.628 tỷ đồng, tăng 38,6% so với cùng kỳ, cũng ghi nhận nợ xấu tăng 21,5% so với hồi đầu năm, ở mức 7.287 tỷ đồng. Tỷ lệ nợ xấu/dư nợ cho vay khách hàng từ 1,16% (đầu năm) nhích lên 1,23% (cuối tháng 6). Tỷ lệ dự phòng bao phủ nợ xấu ngân hàng đạt 101%. Tuy Techcombank có nợ xấu tăng nhưng tiếp tục nằm trong nhóm có tỷ lệ nợ xấu thấp của hệ thống...

TPS nhận định, với xu hướng hiện nay, áp lực nợ xấu sẽ tiếp tục diễn ra trong năm 2024 khi nền kinh tế phục hồi chậm. Tuy nhiên, việc Thông tư 02 được gia hạn thêm 6 tháng sẽ giúp các ngân hàng có thêm thời gian để trích lập và cơ cấu lại nợ trong khi vẫn có thể giữ nguyên nhóm nợ cho các doanh nghiệp đang gặp khó khăn.

Điều đó cũng có nghĩa nhờ Thông tư 02, nợ xấu một phần sẽ được đẩy về tương lai sang năm 2025, tạo thời gian co giãn, dễ thở hơn cho cả ngân hàng, doanh nghiệp, khách hàng trong giai đoạn cần được tiếp sức phục hồi hiện tại.

Nguồn: Nợ xấu trong xu hướng tăng: Công khai để có trách nhiệm xử lý

Tin liên quan

Cùng chuyên mục

Huế tăng cường kiểm soát thuốc lá lậu bán trên thương mại điện tử

Thị trường 14/12/2025 17:00

Dành 500 nghìn tỷ đồng cho vay ưu đãi hạ tầng điện, giao thông, công nghệ chiến lược

Tài chính 14/12/2025 15:00

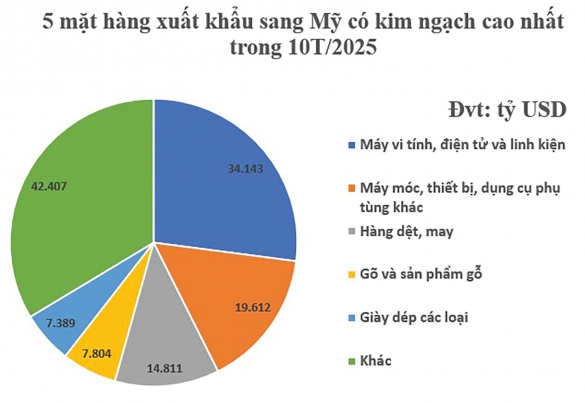

Thương mại Việt - Mỹ giữ nhịp giữa thuế quan

Kinh tế 14/12/2025 11:00

Triển vọng ngành bất động sản- Tác động "siết tín dụng" ra sao?

Chứng khoán 14/12/2025 07:00

Tin tức ngân hàng nổi bật tuần qua: VietinBank tăng ưu đãi huy động, hút dòng tiền tiết kiệm cuối năm

Tài chính 14/12/2025 06:00

Châu Âu tái vũ trang, dòng vốn AI quốc phòng bùng nổ

Kinh tế 13/12/2025 17:00

Các tin khác

Tài sản số trong IFC: Từ sandbox đến huyết mạch của nền kinh tế mới

Kinh tế 13/12/2025 15:00

Sức mua giảm có làm khó PNJ?

Kinh tế 13/12/2025 13:00

Giá vàng hôm nay 13/12: Neo ở đỉnh cao 155,6 triệu/lượng

Kinh tế - Tài chính 13/12/2025 12:26

Kỳ vọng NHNN từng bước bãi bỏ hạn mức tín dụng toàn hệ thống

Tài chính 13/12/2025 11:00

Cú hích để Việt Nam trở thành trung tâm đầu tư tác động

Kinh tế 12/12/2025 15:00

Tín dụng chọn lọc

Tài chính 12/12/2025 11:00

Giá vàng hôm nay (12/12): Vàng trong nước giảm, thế giới tăng

Kinh tế - Tài chính 12/12/2025 10:46

Fed thực hiện đợt cắt giảm lãi suất thêm 0,25%

Kinh tế 12/12/2025 09:00

NHNN sẽ giữ nguyên lãi suất điều hành nếu lạm phát trong mục tiêu

Tài chính 12/12/2025 07:00

Đông Nam Á mở rộng hợp tác với Nam bán cầu

Kinh tế 11/12/2025 15:00

Giá vàng hôm nay 11/12: Tiến sát mốc 155 triệu đồng/lượng

Kinh tế - Tài chính 11/12/2025 11:30

Bài toán chinh phục tầng lớp tiêu dùng trung lưu

Thị trường 11/12/2025 11:00

Tiền điện tử mã hóa và quá trình "trái phiếu hóa" toàn cầu

Chứng khoán 11/12/2025 07:00

Chênh lệch tỷ giá tự do và chính thức tiếp tục thu hẹp

Kinh tế - Tài chính 10/12/2025 17:00

Ngân hàng Nhà nước hút ròng 1.676 tỷ đồng khi lãi suất liên ngân hàng nhích lên

Tài chính 10/12/2025 15:00

Đánh thức “mỏ vàng” trên không

Kinh tế 10/12/2025 13:00

Chứng khoán cuối năm còn dư địa tăng?

Chứng khoán 10/12/2025 09:00

Cơ quan thuế các địa phương tích cực hỗ trợ hộ kinh doanh chuyển đổi thuế

Tài chính 09/12/2025 11:00

Nỗ lực gỡ thẻ vàng thủy sản và khai thác nghề cá có trách nhiệm tại các vùng biển.

Video 11/02/2025 16:16

WORLDBANK DỰ BÁO KINH TẾ VIỆT NAM NĂM 2024 VÀ NĂM 2025 | NHỊP ĐẬP THỊ TRƯỜNG #62

Video 24/05/2024 15:33

Tọa đàm “Xúc tiến thương mại: Khơi thông đầu ra cho sản phẩm OCOP”

Video 20/11/2023 17:25

Trao yêu thương cho em

Video 10/10/2022 14:03

Kon Tum giải cứu nạn nhân bị lừa bán sang Campuchia

Video 10/10/2022 13:58

![[Tổng Hợp] 6 Quy Định Mới Về Đất Đai, Nhà Ở Có Hiệu Lực Tháng 8/2024](https://vninfor.vn/stores/video_data/2024/082024/26/22/TYng_HYp_6_Quy_YYnh_MYi_VY_YYt_Yai_Nha_Y_Co_HiYu_LYc_Thang_8-2024_-_LuatVietnam_21.jpg)